融资融券业务对国内股市流动性影响研究「融资融券业务对国内股市流动性影响研究」

研究背景

自2010年3月31日国内证券市场正式启动融资融券业务试点以来,已经在A股市场持续运行了近六年时间。随着允许开展融资融券业务试点的券商逐渐增多,融资融券业务的开户人数、交易金额均在快速增长,对国内股票市场的影响力也逐步显现,尤其是在融资业务方面发展较快。特别是在经历了长达四年的缓慢升温后,从2014年开始,投资者融资融券热情持续高涨,并成为2015年助推上证综指突破5000点大关的最大动力。

统计数据显示,2

发展融资融券对提高股市流动性、 促进经济发展有深远的作用

研究背景

自2010年3月31日国内证券市场正式启动融资融券业务试点以来,已经在A股市场持续运行了近六年时间。随着允许开展融资融券业务试点的券商逐渐增多,融资融券业务的开户人数、交易金额均在快速增长,对国内股票市场的影响力也逐步显现,尤其是在融资业务方面发展较快。特别是在经历了长达四年的缓慢升温后,从2014年开始,投资者融资融券热情持续高涨,并成为2015年助推上证综指突破5000点大关的最大动力。

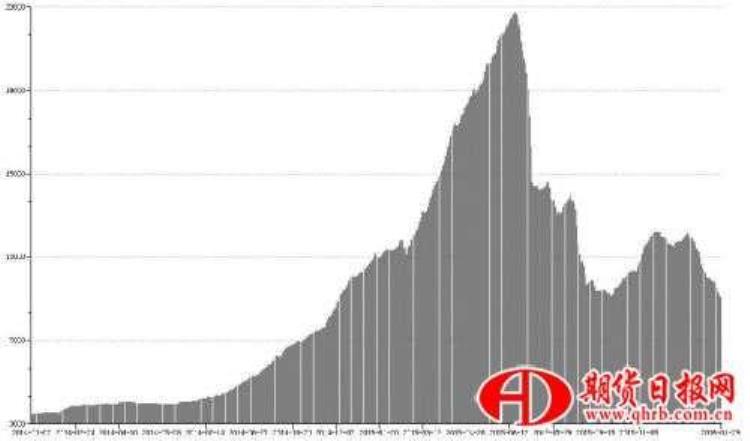

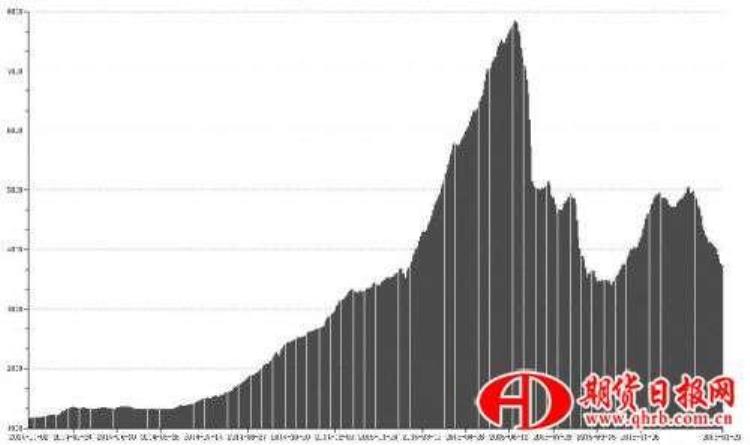

统计数据显示,2013年年底,国内A股市场融资融券余额仅为3456亿元,到2014年12月19日已经突破万亿元大关,达到10001亿元,不到一年时间狂增6545亿元;2015年,融资融券业务余额在6月首次突破2万亿元大关,18日达到历史最高值22730.35亿元后开始回落;到2016年1月底,融资融券业务余额已经急剧下降至8616.16亿元。与此同时,融资融券标的也经历了四次大扩容,标的股票数量由2010年3月底最初的90只扩大至2015年12月底的900只,增加了10倍,这也使得标的股票流通市值占比上升至A股流通总市值的80%左右。

从A股成交量来看,融资融券在A股总成交额中占比也越来越高。统计发现,2014年1月2日,沪深两市融资融券交易占A股成交额比重为9.70%;3月28日以后该比重便从未低于10%;10月30日以后这一数据上升为15%;11月20日之后一直稳定在20%左右。进入2015年上半年,这一数据急剧上升至30%以上。融资融券投资者在市场上获得了越来越多的话语权,并且在交易中形成了融资业务占主导地位的状况,由此也上演了A股史上最大之一的牛市行情。

融资融券业务作为一种创新机制,已经开始对我国的证券市场产生了巨大的影响。但目前我国的融资融券发展模式究竟具有怎样的特点?究竟融资融券交易对我国证券市场流动性影响几何?融资融券究竟会给A股市场带来怎样的冲击?融资融券是否发挥了平抑市场波动幅度、提高市场流动性的基本功能等一系列问题,已成为市场关注的焦点。为此,有必要对融资融券业务影响证券市场流动性的作用机制进行实证研究。

研究方法

研究假设

究竟融资融券对证券市场的流动性能产生多大的实际影响,还需要运用数理统计方法进行实证研究,即对以下两个假设进行数理检验。

假设一:融资交易能够提升证券市场流动性;假设二:融券交易能够提升证券市场流动性。

指标选取

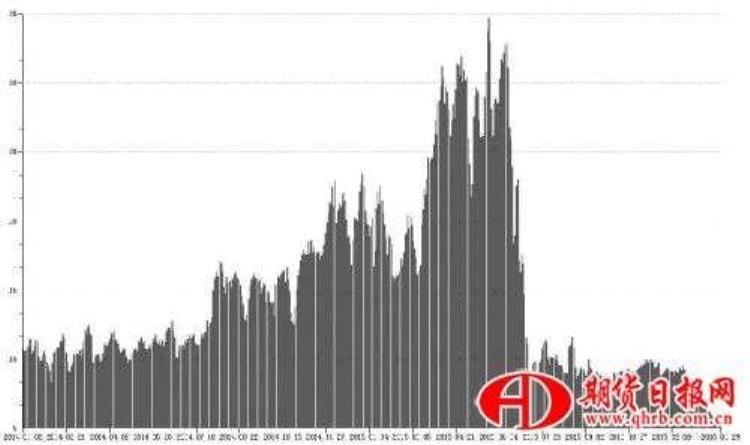

为了验证融资融券交易对国内A股市场流动性的冲击效应影响,本文选取以下三个指标变量进行数理检验:一是融资余额(MP),指投资者每日融资买进与归还借款间的差额;二是融券余额(SS),指投资者每日融券卖出与买进还券间的差额;三是流动性指标(L),反映单位资产换手率给价格带来的影响,或者反过来说,流动性指标表示价格产生单位变动所需要的交易量(换手率)。

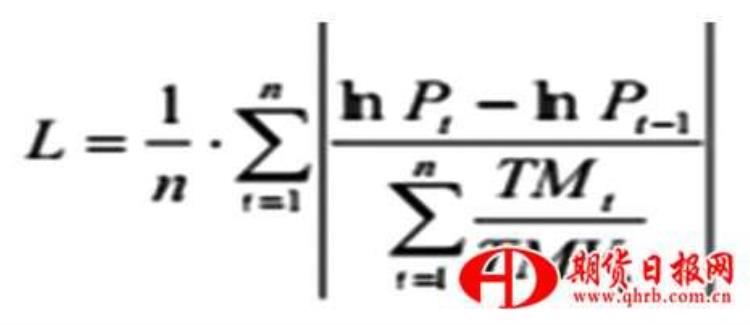

从以下流动性计算公式可以很直观地看出,当换手率一定时,价格变化越大,指标值也越大,说明股票的活跃性也就越差,流动性也越差;价格变化越小,指标值也越小,说明股票的活跃性也就越好,流动性也越好。

公式中:L表示流动性指标;n表示起始日期至截止日期指数的交易天数;Pt表示t日指数收盘价;Pt-1表示t日前一日指数收盘价;TMt表示t日指数成交量;TMVt表示t日指数所有成分的流通股本之和。

样本数据的采集

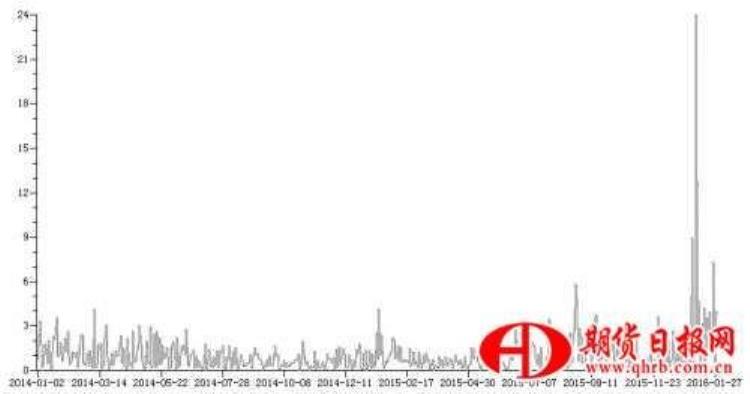

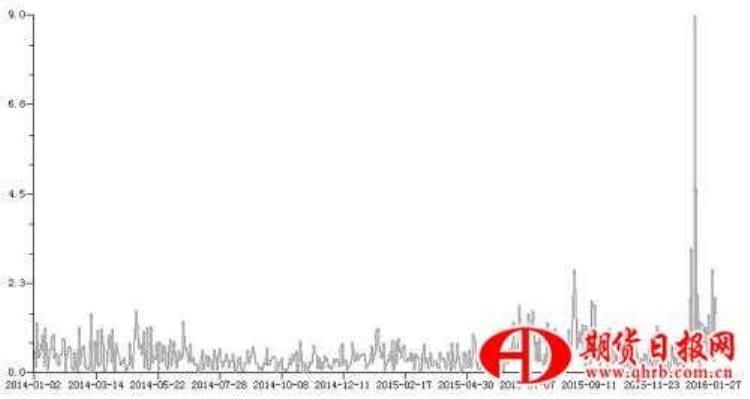

本文选取2014年1月2日至2016年1月29日沪深两市A股市场为样本数据区间,共509个交易日数据,均取自Wind金融数据库。样本数据的采集分为沪市A股相关数据的采集和深市A股相关数据的采集两大部分(见图1—图6)。

对比上列图组不难发现,两个市场的数理检验结果将会是高度一致的。以下仅对沪市融资融券与上证A指流动性之间的关系进行检验。

数理检验

采用Eviews8.0软件对数据进行检验处理。

描述性统计分析与检验

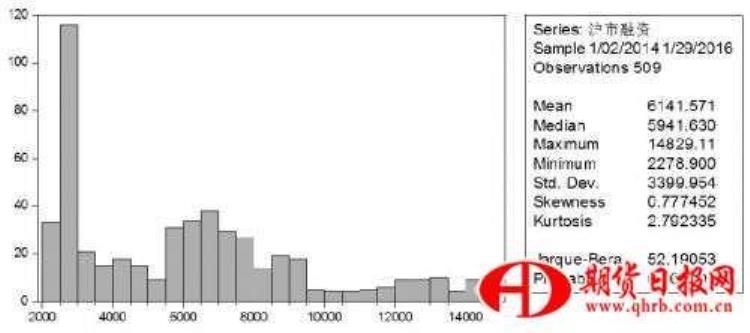

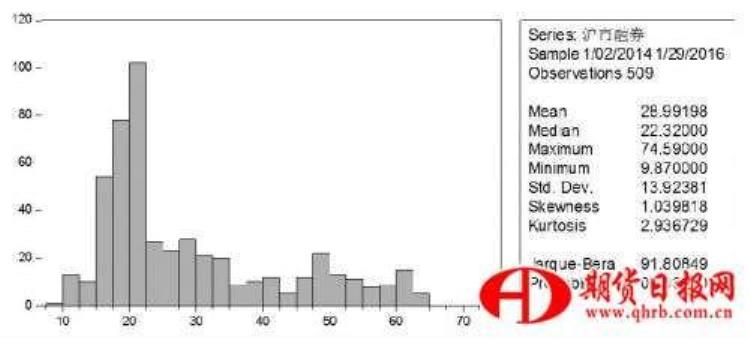

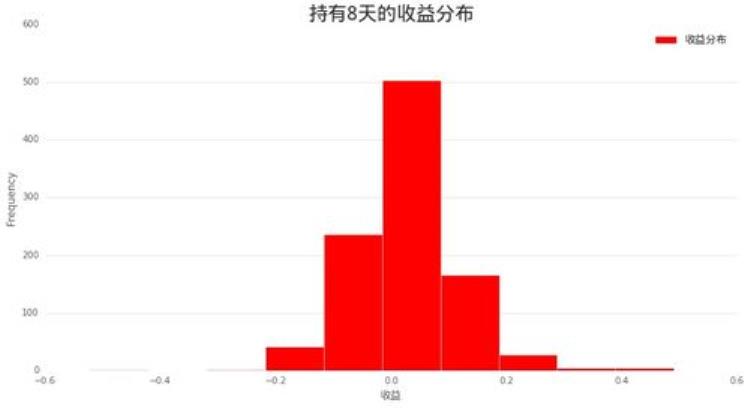

直方图反映序列值在各区间的分布频率,图7和图8横坐标单位是亿元;图9横坐标单位是价格产生单位变动所需要的交易量。图右边的框里列出了根据当前509个样本值测算的描述统计量值:均值(Mean)、中位数(Median)、最大值(Maximum)、最小值(Minimum)、标准差(Std.Dev.)、偏度(Skewness)和峰值(Kurtosis)。其中,标准差、偏度、峰值的计算公式为:

分析图7至图9发现,沪市融资余额超过1万亿元的交易日并不多见,大部分交易日的融资余额保持在2000亿—8000亿元区域,而大部分交易日的融券余额保持在15亿—35亿元区域。从流动性来看,L值低于4的频率很高,表明沪市A股的流动性非常好。

此外,对比图1至图4发现,沪深两市的融资交易规模全都远大于融券规模,并且在2015年6月中旬以前急剧增长,但随后又快速萎缩,波动幅度巨大。沪深两市的融资交易规模最大值发生在2015年的6月18日,合计高达22730.35亿元。然而,上证综指是在6月12日创出5178.19本轮牛市行情最高点后,从15日起开始下跌,说明融资规模的最高点比股市最高点略微滞后几天。融券最大的发生日在4月9日,但两市合计也仅有103.11亿元,而在行情从最高点转折的一周期间内,两市日均融券余额仅有约不到90亿元,说明融券业务对行情的下跌没有什么影响。令人意外的是在随后的大跌行情中,融券交易反而急剧萎缩,直到稳定在日均融券余额30亿元左右的水平。由此说明国内投资者通过融券卖空的行为并不普遍,或许是融券业务比融资业务难度更大的缘故。

向量自回归模型

在控制变量不足的情况下,多元回归模型并不能有效检验融资融券对股市的影响,而向量自回归模型恰好能避免这一缺陷。向量自回归模型通常用于多变量时间序列系统的预测和描述随机扰动对变量系统的动态影响。由于本文选取的数据属于时间序列,建立向量自回归模型要求序列必须是平稳的,因此应先检验序列的平稳性,然后在平稳序列的基础上再使用向量自回归模型研究问题。

单位根检验——ADF检验

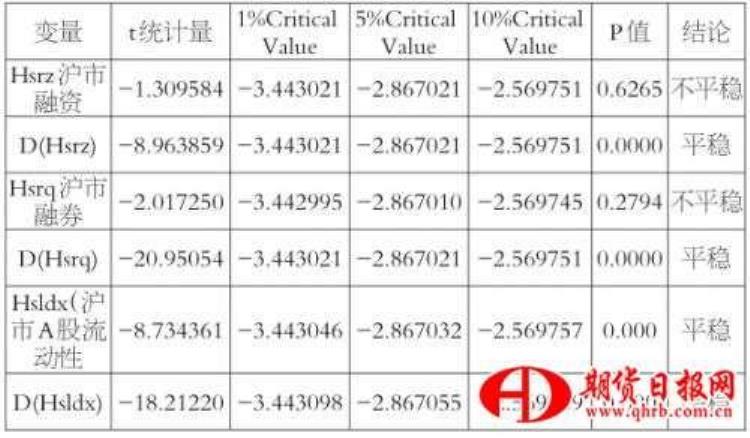

本文选取ADF进行平稳性检验,结果如下表。

注:变量D(Hsrz)、D(Hsrq)、D(Hsldx)分别是Hsrz、Hsrq、Hsldx变量的1阶差分。

表1为沪市数据ADF检验结果

结果表明:变量沪市融资和沪市融券的ADF检验t统计量值均大于各自的10%检验水平的临界值,属于非平稳序列。但经过1阶差分后,它们各自的t统计量值分别为-8.963859和-20.95054,均大大小于各自10%水平临界值,即1阶差分后的变量均是平稳序列。然而,变量沪市A股流动性及其1阶差分后的ADF值都小于10%检验水平的临界值,因此该变量是平稳时间序列(以上平稳序列均为1阶单整序列)。

滞后阶数的确定

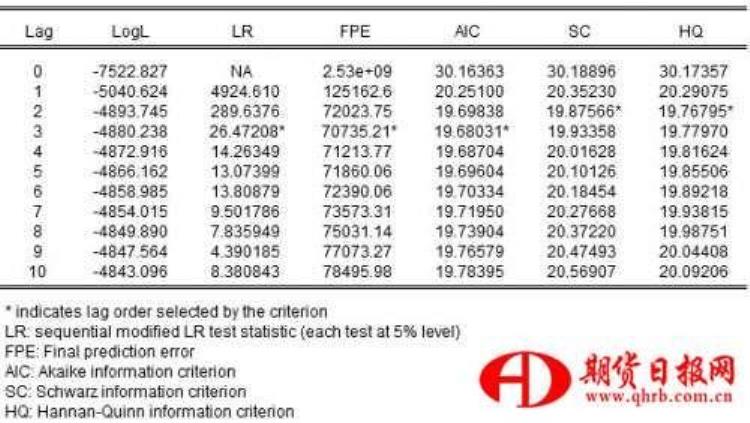

由于向量自回归模型是非结构化的,并且模型形式已被确定为线性形式,这就需要确定哪些变量间有互相作用及反映变量彼此之间相互影响的最大可能滞后阶数,统计结果如下表所示。

表2给出了0—10阶向量自回归模型的LR、FPE、AIC、SC和HQ值,并以“*”标记出依据相应准则选择出来的滞后阶数。可以看出,有超过一半的准则选出来的滞后阶数为3阶,因此可以将VAR模型的滞后阶数定义为3阶。

根据图10的检验结果可知,所有特征值均在单位根之内,故向量自回归3阶系统是稳定的。融资融券交易对上证A股流动性的向量自回归模型阶数为滞后3期,即向量自回归3阶模型是最佳检验模型。

格兰杰因果关系检验

研究融资融券与股市流动性之间的因果关系,可以使用格兰杰因果关系检验法,对平稳序列可直接进行格兰杰因果检验。本文选取的滞后期数是根据向量自回归模型确定最优滞后期数来确定的。

在5%的置信水平及滞后期为3的情况下,上证A股流动性即不是融资余额的格兰杰原因,也不是融券余额的格兰杰原因。但变量沪市融资不是变量沪市A股流动性的格兰杰原因被拒绝,变量沪市融券不是变量沪市A股流动性的格兰杰原因也被拒绝,说明融资余额和融券余额均是股市流动性的格兰杰原因,表明了融资融券业务与股市流动性之间确实存在着单向因果关系,说明融资融券业务对股市流动性确实具有较大影响。

有意思的是,变量沪市融资不是变量沪市融券的格兰杰原因,但反过来,变量沪市融券却是变量沪市融资的格兰杰原因,即融资业务对融券业务没有引导关系。不过,融券业务却会引发融资行为,个中原因尚有待探讨,也许这正是发生在2015年大牛市行情中的一个特点。

脉冲响应

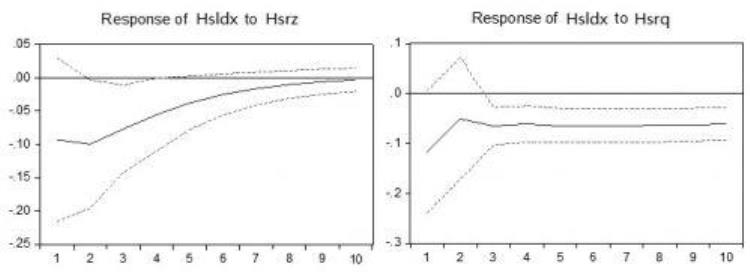

对于向量自回归模型,感兴趣的一个重要方面是系统的动态特征,即每个内生变量的变动或冲击,对它自己及所有其他内生变量产生的影响作用,这可以通过脉冲响应函数加以刻画。脉冲响应函数方法可用于刻画分析模型一个变量受到冲击后对各变量的动态影响,间接反映变量之间的作用方向。格兰杰因果关系检验只证明了变量之间的因果引致关系,而脉冲响应却正好能显示出融资融券这个变量的变化对股市波动性与流动性的作用方向。由于融资融券对股市流动性、波动性是单向的因果关系,其对流动性的脉冲响应图如下。

上述脉冲响应图纵坐标为单位冲击引起的波动(以百分比表示),横坐标表示波动持续时间,虚线表示两倍的标准差偏离带。融资业务总的来说对A股流动性有正的冲击效应,并且随着预测期数的增加而不断递增,但递增效果逐渐减缓。然而,融券业务在前二期对A股流动性有正的冲击效应后,后期开始冲击效应转为平稳。总的来看,融资业务对A股流动性的冲击效果要明显得多。

发展建议

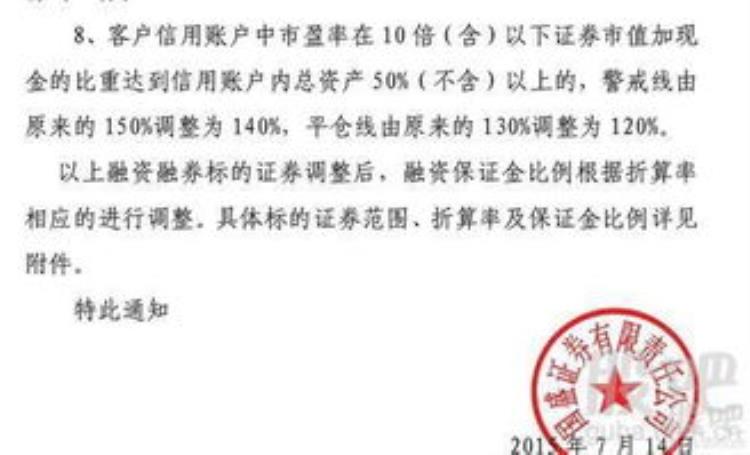

我国融资融券业务对股市的流动性具有一定的冲击作用,融资融券业务对股市流动性存在单向的因果关系。发展融资融券交易对提高股市流动性,促进经济发展有深远的作用,但该项业务也必须在“度”的方面科学把握,特别是融资业务的规模大小对A股市场的流动性具有较大影响,从而带动股票价格的大幅波动,因此应该加强对融资业务的科学管理。至于融券业务,其对行情的下跌并没有造成实质性影响,当前对股市流动性的影响也较小,尚可以适当扩大规模。 (作者单位:长江期货)

融资融券是什么,对股市有什么的影响?

我国在2009年才败李引入融资融券交易。以前没有,以前就叫单边市。察手迟就是只可以做多,没有做空的机制。在引入融资融券之后我们的A股有了做空的可能。融资(做多):就是你想证券公司借出一部分资金购买自己认为有潜力的证券交易所公布的标的股票,在薯陪6个月之内,卖掉你持有的这些股票,然后把你在证券公司借出的资金还给证券公司,同时缴纳相应的利息;在这同时你要缴纳保证金。

融券(做空):就是你想证券公司借出证券,然后卖出(你认为该证券未来行情不好,会下跌),在6个月之内,你再以较低的价格买回你在证券公司借出的证券,还给证券公司,这样你就在较高的价格卖出,然后以较低的价格买回还给证券公司,从中赚取差价。假如你做空的证券在未来上涨,,你就会亏损。同时在这段时间,你要缴纳保证金。

融资融券有价格发现功能;有投机功能;最重要的是他改变了我们曾经只可以做多的单边市。

融资融券对我国证券市场的影响

正面影响首先,可以为投资者提供融资,必然给证券市场带来新的资金增量,这会对证券市场产生积极的推动作用。

其次,融资融券圆悄腔有明显的活跃交易的作用,以及完善市场的价格发现功能。融资交易者是市场上最活跃的、最能发掘市场机会的部分,对市场合理定价、 对信息的快速反应将起促进作用。欧美市场融资交易者的成交额占股市成交18%-20%,中国台湾市场甚至有时占到40%,因此,融资融券的引入对整个市场的活跃会产生极大的促进作用。而卖空机制的引入将改变原来市场单边市的局面,有利于市场价格发现。

再次,融资融券的引入为投资者提供了新的盈利模式。融资使投资者可以在投资中借助杠杆,而融券可以使投资运备者在市场下跌的时候也能实现盈利。、

负面影响

首橘衫先,融资融券可能助涨助跌,增大市场波动。

其次,可能增大金融体系的系统性风险。

文章评论