为何提前还房贷的人越来越多机构认为并非负面地产需求是否能企稳回升

此外,“地产链”中的建筑装饰板块也大幅上涨。

东吴证券近日发布的研究报告认为,全国各地经济提振会议和文件都把住房消费提振纳入到新一年经济发展的总框架中,行业最艰难时刻很快将过去。预计后续供需两端政策将持续发力。随着销售回暖预期显现,行业逻辑已开始从困境反转向销售复苏转变,建议当前时点均衡配置央国企和民企开发商,同时建议关注物业的投资机会。

2月7日,房地产板块涨幅居前。粤泰股份、空港股份、粤宏远A涨幅居前。地产龙头万科A大幅走强,上午收盘涨2.72%,午后回落至收盘涨1.62%。

此外,“地产链”中的建筑装饰板块也大幅上涨。

东吴证券近日发布的研究报告认为,全国各地经济提振会议和文件都把住房消费提振纳入到新一年经济发展的总框架中,行业最艰难时刻很快将过去。预计后续供需两端政策将持续发力。随着销售回暖预期显现,行业逻辑已开始从困境反转向销售复苏转变,建议当前时点均衡配置央国企和民企开发商,同时建议关注物业的投资机会。

近期,坊间传闻“提前还房贷”现象在一二线城市日益凸显。多家银行工作人员对记者表示,办理提前还房贷业务需要至少提前一个月甚至更长时间进行预约。

《证券日报》记者以购房者身份咨询北京地区多家银行后获悉,目前预约提前还房贷客户较多,亦有银行相关工作人员表示,提前还房贷不需要缴纳违约金。

北京地区某国有大行一支行工作人员表示:“提前还房贷基本上需要提前30至45个工作日预约,后期会按照约定日期扣款,扣款后估计两周至三周时间可完成解押。”

事实上,不仅是北京,上海、深圳、杭州等地多家银行均面临提前还房贷预约申请增多的情况。除了个别银行关闭了线上申请通道外,也有部分银行对起还金额和还款次数进行了限制。

谈及购房者提前还房贷的原因,东方金诚首席宏观分析师王青对记者表示,当前存量房贷利率普遍高于新发放房贷利率水平,一定程度上刺激了提前偿还房贷需求。

提前还款是否意味着居民“地产情节”减弱?

提前还款不就是居民借款意愿弱吗?按常理来说,对于未来有悲观预期才会减少负债,若经济活动向好,则会选择扩大负债。

此前有报道称居民存款增多。

一个显而易见的情况是,经历了疫情三年,部分企业经营状况受损,小微企业生意不太好做,收入减少的情况存款如何增多?

一种可能是原先部分有投资需求的人,由于看不到增长预期,进而把资金回笼变成存款。

华创证券在研报中提到,有信号表明居民“地产情节”减弱。

通常情境下,居民提前还款的意愿和房地产周期的起落表现一致。究其原因,当房地产市场表现较为强劲时,房屋的交易频率自然有所增加,此时借款人或存在置换购房或者投资购房的需求。由于我国部分城市长期实行限贷政策,因此借款人通常会先将前期的贷款予以偿还,之后再重新借入新的贷款。

2022年特殊之处在于:居民提前还款意愿上行是在商品房销售同比明显回落的期间。

这背后或有三方面的原因,原因之一是手头资金的投资收益难以超过房贷利率;原因之二是居民购房收益持续回落,买房收益率跑不过买理财。原因之三是对就业前景缺乏信心,对未来的预期呈现不确定性,因此居民普遍性的偿还债务而非增加购房贷款。

另外,2022年个人住房贷款回落较为明显。

根据央行最新公布的数据,2022年一季度,个人住房贷款新增5000亿,去年同期新增1.3万亿;2022年二季度,个人住房贷款新增仅600亿,去年同期新增9000亿。

华创证券研报认为,2022年特殊之处:疫情以来,居民中长期贷款中住房贷款的比重每年都在下滑,今年回落的趋势尤为明显。

假设个人住房贷款均为居民中长期贷款的话,2014年到2019年,个人住房贷款占居民中长期贷款比重均值为81%,2020年均值降为72%,2021年均值降为63%,2022年降为34%。结合当下房地产销售的持续疲弱来看,当下居民借贷中长期资金的目的与房地产的相关性或在快速降低。

海通证券认为“提前还款”并非负面信号

海通证券表示,“提前还款”在银行业是正常现象,重要的是其占比的变化。

银行按揭贷款ABS需要按照监管要求每月发布月报,其中关于按揭还款的信息披露非常详细。

我们选取建行在2016年所发ABS建元2016-1为样本,通过计算其发行7年中各月提前还款比例(每月月报中提前还款的数据/当期的贷款余额),发现历史波动范围基本在0.6%-1.1%区间内,且表现出季节性——2月份为还款低谷、4月份为还款高峰。

4月的高峰性显著,每年4月提前还款金额达到贷款余额1%以上。

原因是2月份春节假期商务活动停止,提前还款需要提前1-2个月申请,一般3月向银行申请提前还款,即4月还款。

其次,数据显示在遇到特大冲击时会出现还款低谷,如2020年年初新冠疫情冲击时提前还款比例达到其对样本来说的历史最低值0.1%,2020年下半年疫情冲击时同样达到低值0.3%。

通过上述分析,我们认为居民资金充裕时倾向于提前还款,资金紧张或对未来没有信心时倾向于按时还款,因此“提前还款”并非市场认为的负面信号。

海通证券还提到,未来提前还款占比可能达到1%以上达到高峰。

原因为以下三点:

首先理财收益率降幅可能大于LPR降幅,虽然历史数据基本无相关性,但微观上是正面推动力。

其次,央行每月公布的数据中,居民现金和债务的比值2009年-2017年始终下降,2018年降至1.5倍左右,2019-2021年大致持平、小幅下降。

2021年第四季度地产风险出现后,趋势逆转开始上升,最新数据显示2022年底恢复至1.62。

高频数据显示,地产需求的一些“先行指标”开始出现回暖迹象

春节调整后的数据显示,新房成交降幅有所收窄,而二手房成交同比增 速已呈现改善迹象。2023 年 1 月 26 城二手房成交面积较 22 年 2 月回 升 52%,此外,二手房市场的景气回升——我们对此后发展拭目以待。

从资产定价的角度,随着收入增长预期的上调及房贷利率的下行,地产在 居民资产配置中将变得相对有吸引力。

从折现现金流模型来分析,房产价值取决于未来的租金贴现(分子)以及贴现率(分母)。而前者与名义 GDP 增速高度相关、后者取决于实际房贷利率水平。去年11月以来,名义 GDP/ 收入增长预期上行,而加权平均房贷利率可能更早开始下行,累计调幅度可 能达到 200 个基点以上。——分子和分母端的变化均支持地产资产吸引力环比回升(相对防疫政策优化前)上升,至少在部分城市。

随着2023年经济的复苏,名义GDP增速有望实现上行。

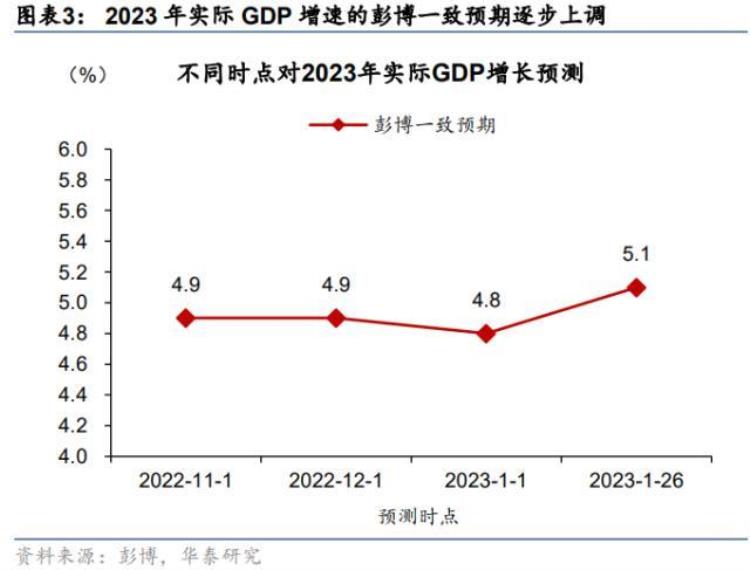

华泰证券认为,2023年名义GDP增速有望从2022年的5.3%回升至8.8%。而市场对今年GDP增长的一致预期在不断上调。

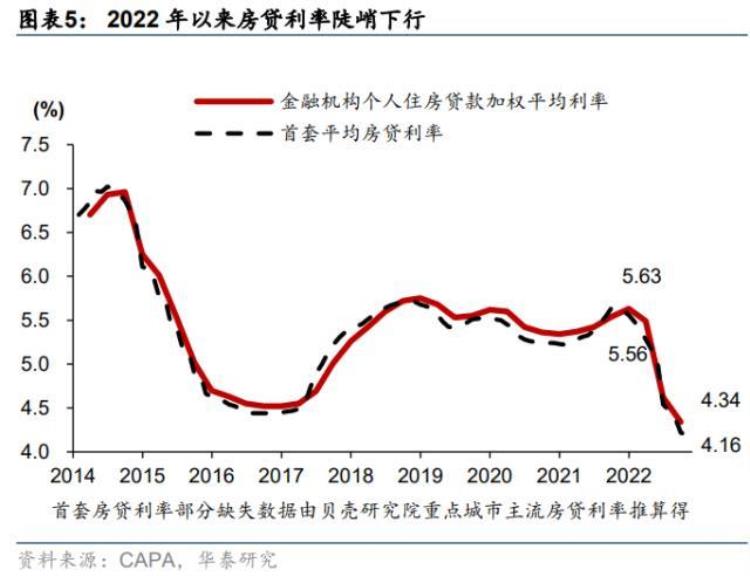

房贷利率也在2022年持续下调,降幅斜率较2014-17年更为陡峭。

从全国层面看,2020年初全国重点城市主流的房贷利率为5.3%,2022年5年期以上LPR一共经历了3次下调,从4.65%下调35个基点至4.3%,到2022年底全国重点城市主流的房贷利率已降为4.1%,而2023年1月份关于“3.8%利率为主流利率”的共识又逐渐增强。从全国平均房贷利率走势来看,当前首套房平均房贷利率在4.17%左右,与2021年底的高点相比下降了1.4个百分点,较2017年低点下降约0.3个百分点。

目前首套房利率下限低于4.0%的城市已超30个,平均利率水平在3.85%左右。

春节前后,不少三四线城市均对房贷利率进行调整,春节之后更是有一些二线城市加入调整首套房贷利率的行列(如天津、珠海、福州、厦门等城市)。二线城市中珠海、南宁首套房贷利率下限最低,为3.7%,三线城市中利率下限最低的株洲、韶关也降至3.7%。

本文由同花顺财经选编,因选编产生的作品同花顺财经版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。选编内容涉及的观点仅代表原作者,不代表同花顺财经观点。

本文源自同花顺财经

文章评论