一季度什么板块业绩具备确定性?,三季报如何选股票板块

(来源:天风证券)

那么,一季报为何值得重点关注,会对市场带来哪些影响?A股一季报将如何表现?哪些方向和板块业绩有望超预期?投资者如何布局?

接着看,挖掘基带你好好捋一捋。

1►

一季报为何值得重点关注?

首先,A股存在明显的“一季报效应”,即在4月份,业绩对于市场的主导力量将会增强,相较于一季度“炒预期”阶段

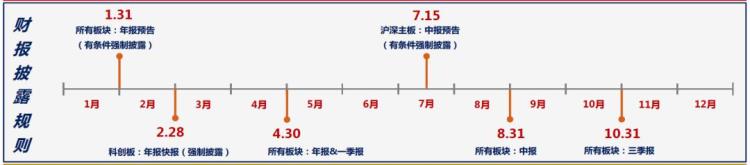

根据A股的财报披露规则,所有上市公司需要在4月30日前披露上年度的年报以及本年度的一季报。当下,我们又来到了一年一度的一季报披露高峰期。

(来源:天风证券)

那么,一季报为何值得重点关注,会对市场带来哪些影响?A股一季报将如何表现?哪些方向和板块业绩有望超预期?投资者如何布局?

接着看,挖掘基带你好好捋一捋。

1►

一季报为何值得重点关注?

首先,A股存在明显的“一季报效应”,即在4月份,业绩对于市场的主导力量将会增强,相较于一季度“炒预期”阶段的风格混乱,此时景气投资的有效性显著回升。

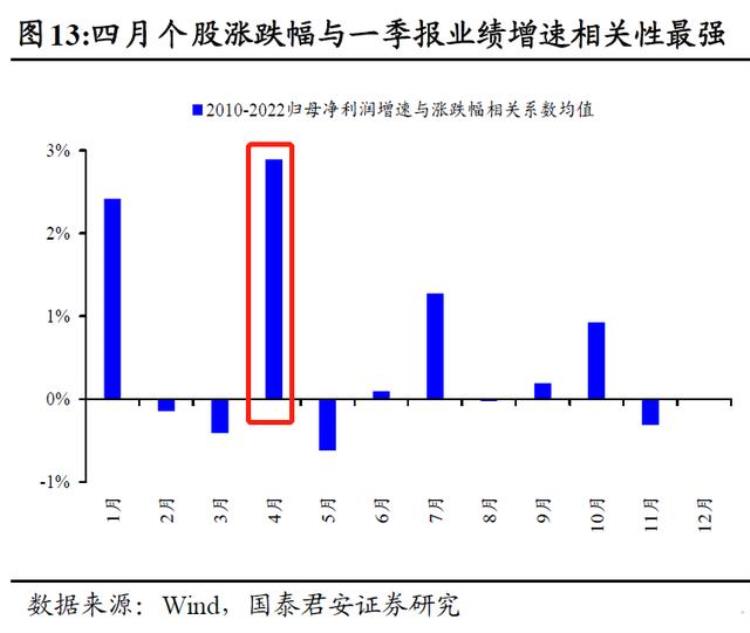

国泰君安证券复盘2010年至今的数据后发现,A股在财报、业绩预告密集公布月份(1月、4月、7月以及10月),个股超额收益与盈利的正相关性显著提升,成为“分水岭”。

其中,一季报作为全年第一份盈利线索,对于4月个股的超额收益有着最强的指示意义,从相关性来看:4月>1月>7月>10月,四月个股涨跌幅与一季报业绩增速相关性最强。在此阶段,“看业绩”可以有效提升投资胜率。

(来源:国泰君安证券)

其次, A股向来有“四月决断”一说,即4月前后的市场表现和风格特征时常决定了全年的市场走向。

从历史数据来看,2009年以来,有8次全年的市场主线都出现在3-4月,比如2009年的煤炭,2016-2017年的白酒、2020年的新能源和白酒、2021年的新能源和煤炭,都是在4月前后突围并且领涨全年。

原因在于,随着上市公司的年报与一季报开始逐步披露,投资者可以开始基于基本面与政策研判作出更明确的方向性选择。

(来源:长江证券、西部证券)

由此可见,对于接下来的A股,业绩将成为市场的核心主导因素,板块和个股将围绕业绩出现明显分化。业绩符合预期或者超预期的有望强者恒强,而低于预期的也不排除杀业绩、杀估值,甚至股价“打回原形”的可能。

因此,投资者当下更应重视一季报的盈利线索,寻找业绩有望超预期的方向择优布局。

2►

预测:A股一季报整体情况如何?

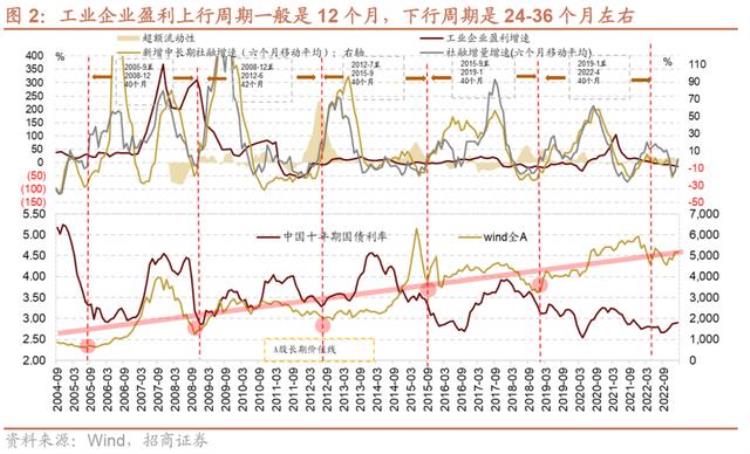

A股盈利具有较为明确的周期特征,一般持续时间为三年半左右,上行周期大约为1年,下行周期为2年到2年半左右。招商证券认为,一季度将是本轮盈利下行周期的底部阶段,去年同期低基数,叠加新增社融增速转正,预计从二季度起将开启上行周期,而全年的盈利修复将较为温和。(来源:招商证券)

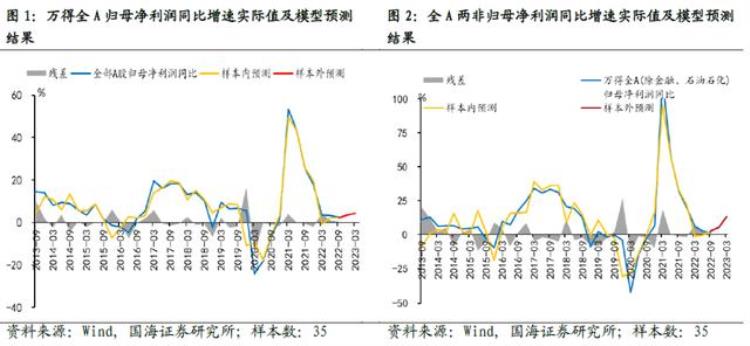

从高频经济数据来看,一季度我国宏观经济延续弱复苏态势,国海证券的全A增速预测模型结果显示:

全部A股2022年年报及2023年一季报业绩增速分别是3.4%和4.5%,均小幅回暖;全A(除金融、石油石化)的2022年年报及2023年一季报归母净利润同比分别为5.2%和13.3%,改善相对明显。(来源:国海证券)

由此可知,A股景气上行周期的大趋势有望伴随一季报的披露得到进一步验证,而二季度有望加速回升。

在过去十几年间,A股在市场盈利上行期总体呈现牛市或震荡市,因此市场仍处于向好的环境中,指数风险有限、向下有支撑,对于A股今年的投资机会不妨保持乐观。

3►

哪些方向和板块业绩有望超预期?

1)从已披露一季报预告的情况来看

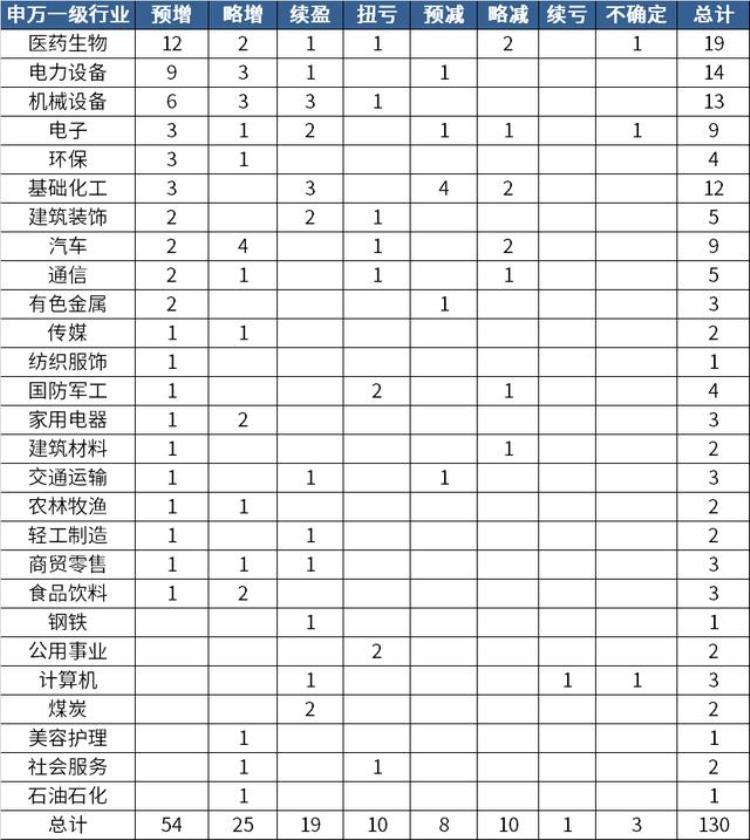

截至4月11日12时,A股共有130家上市公司披露了一季报业绩预告,其中预增54家,略增25家,续盈19家,扭亏10家,略减10家,预减8家。业绩预增的上市公司主要分布于医药(12家)、电力设备(9家)、机械设备(6家)等行业。

(来源:Wind,2023-4-11)

参考目前已经披露的一季报业绩预告,招商证券进行了如下梳理:

医药生物(化学制药、生物制品、中药):制药板块中CDMO业绩实现较大幅度增长,部分中药产品恢复性增长较快。1月疫情尾声的影响带来退烧止咳等产品需求较快增长,同时疫情之后全民健康意识提升,以益生菌为代表的微生态制品、保健制品的需求增加;另一方面,疫情之后消费医疗逐渐恢复,CROCDMO等业务持续大幅增长,均对板块一季度业绩贡献增量。

电力设备(电网设备、电池、光伏设备其他电源设备等):部分公司业绩增速中枢出现回落,但整体增速依然较高。受益于新能源等新基建市场需求增长、低压配电市场智能化转型加速、境内市场进口替代加速等,电池、储能、电网设备等多个细分领域业绩增长较好。

机械设备(专用设备、通用设备):部分重型机械产品营业收入同比明显增长,从而带动公司整体利润上升。通用设备领域部分公司优质订单进一步增加,同时有序推进清洁能源高端装备等项目研发。

(来源:招商证券)

2)从业绩跟踪和预测的角度来看

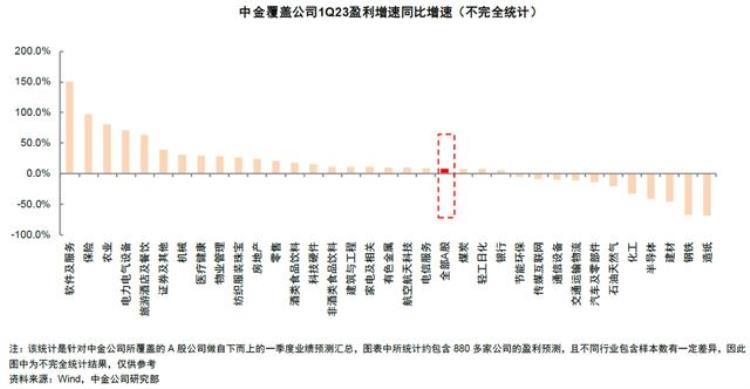

我们不妨来看看卖方机构基于业绩跟踪的观点,根据中金覆盖股票和分析师预测的不完全统计,一季度盈利同比增速较高的行业包括:软件及服务、保险、农业、电力电气设备和旅游酒店及餐饮等。

具体而言:

能源、原材料:煤炭和有色金属可能相对有韧性,钢铁、化工和建材行业可能盈利逐步见底,一季报有望超预期的子领域可关注特钢;锂金属可能业绩低于预期。

中游领域:风电制造和光伏中的硅料环节业绩可能较好,但机械、军工和光伏其它环节盈利承压,业绩有望超预期的领域包括绿电,关注自动化和复合铜箔的增长机会。

下游消费:一季度服务类消费和线下消费相关行业可能是业绩改善弹性较大的领域,家电家居的销售改善仍不明显,汽车及零部件业绩可能有所下滑。业绩有望超预期的子领域包括旅游酒店、男女装和休闲服装、电动两轮车和暖通空调等。

TMT:运营商具有较为确定的成长性,传媒受业绩高基数影响改善有限,计算机下游需求仍制约业绩改善但均有望迎来拐点;消费电子和半导体都处于去库存状态,半导体一季度盈利压力可能较大。业绩可能超预期的领域包括科技硬件中的半导体设备和EDA、云计算数据中心、人工智能和电信IT相关的公司。

金融地产:银行削峰填谷释放拨备仍有望稳定利润增长;券商和保险盈利同比有望改善;地产一季度仍处于业绩压力期,但全年同比有望改善。

(来源:中金公司)

4►

投资者如何布局?

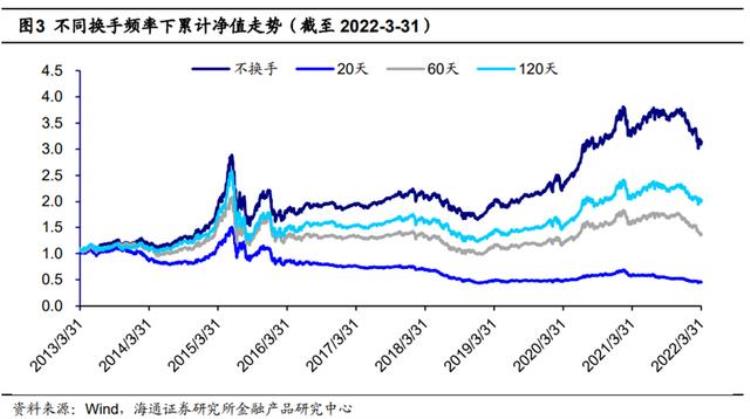

1)降低换手,同时做好资产和行业配置。

研究表明,业绩相同的产品,高换手对于投资者的真实收益有明显拖累。长期投资是获取基金收益的重要因素,随着持有周期拉长,投资者的整体收益有望抬升。

(数据来源:海通证券)

值得一提的是,想参与权益市场底部向上趋势性机会,但又担心波动率过大的投资者,可以考虑FOF产品。

FOF作为资产配置的高效产品,通过资产配置、基金优选、二次风险分散,有效平滑收益波动,能够帮助持有人更好的拿住基金,有更大概率收获时间复利馈赠。

2)提前布局,把握后市机会。

从大方向上来看,经过前期较为充分的调整,当前在新能源和医药生物等方向已经出现了大量具有较高估值性价比的品种.

而TMT、数字经济、“中特估”等活跃的主题有望成为贯穿全年的投资机会,拥挤度阶段性消化后或将涌现新的布局机遇。

此外,经济重启复苏是2023年的关键词,基本面面临拐点并逐渐触底回升的经济复苏主线,如泛消费行业和地产链,仍有望持续受益。

不妨结合一季报超预期的可能性,把握板块与主题的行情。

今天先说到这里,祝大家投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

文章评论