伟测半导体上市「半导体独立测试龙头伟测科技晶圆测试芯片成品测试全面布局」

公司测试的晶圆和成品芯片在类型上涵盖 CPU、MCU、FPGA、SoC 芯片、射频芯片、存储芯片、传感器芯片、功率芯片等芯片种类,在工艺上涵盖 6nm/7nm/14nm 等先进制程和 28nm 以上的成熟制程,在晶圆尺寸上涵盖 4/5/6/8/12 英寸等多种尺寸产品,在下游应用上包括通讯、计算机、汽

(报告出品方/分析师:国联证券 熊军 王晔)

1. 公司是快速崛起的半导体独立检测龙头公司是国内知名的独立第三方半导体检测公司,主营业务包括晶圆测试、芯片成品测试以及与集成电路测试相关的配套服务。

公司测试的晶圆和成品芯片在类型上涵盖 CPU、MCU、FPGA、SoC 芯片、射频芯片、存储芯片、传感器芯片、功率芯片等芯片种类,在工艺上涵盖 6nm/7nm/14nm 等先进制程和 28nm 以上的成熟制程,在晶圆尺寸上涵盖 4/5/6/8/12 英寸等多种尺寸产品,在下游应用上包括通讯、计算机、汽车电子、工业控制、消费电子等领域。

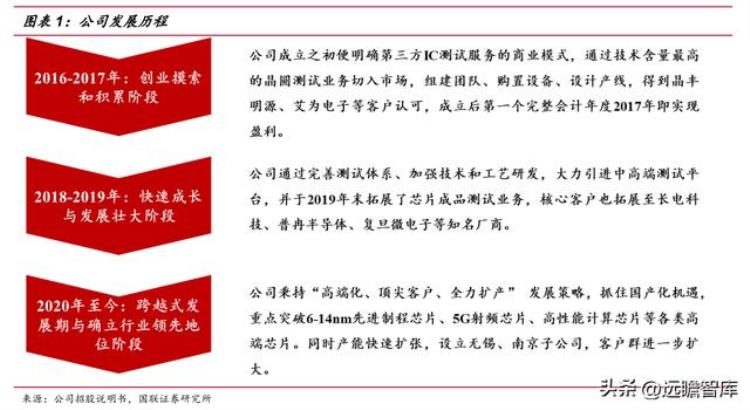

1.1 三阶段发展奠定行业领先地位

公司成立于 2016 年,迄今为止可以分为 3 个发展阶段。

2016-2017 年:公司处于创业摸索和积累阶段,明确第三方 IC 测试服务的商业模式,业务逐步走上正轨,得到晶丰明源、艾为电子等客户认可。

2018-2019 年:公司处于快速成长与发展壮大阶段,生产体系不断完善的同时也在积极扩充产能,2019 年拓展了芯片成品测试业务。

2020 年至今:公司处于跨越式发展期与确立行业领先地位阶段,抓住国产化机遇,重点突破高端测试平台的体系建设,设立无锡、南京子公司,客户规模进一步扩大。

1.2 领导团队产业技术背景出色

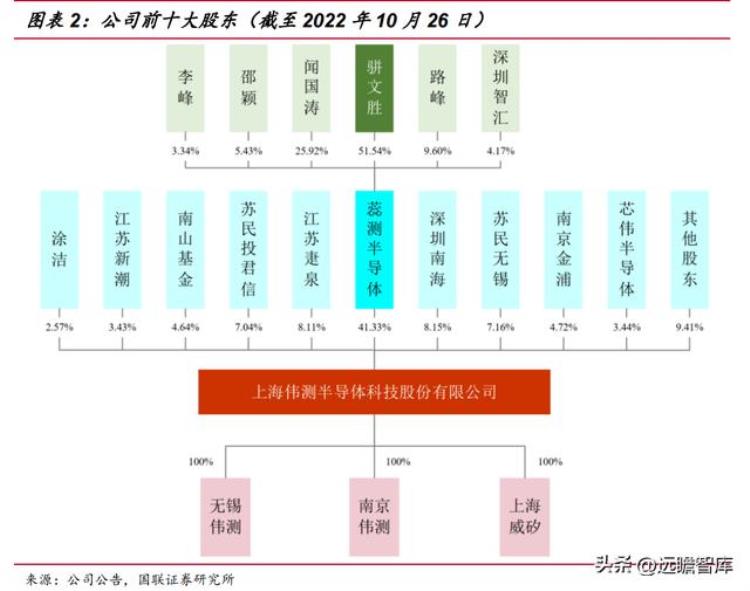

公司第一大股东是蕊测半导体,持股 41.33%,公司董事长兼实控人骈文胜先生持有蕊测半导体 51.64%股份。同时,员工持股平台芯伟半导体持股 3.44%,骈文胜先生持有芯伟半导体 30.95%的股份。

领导团队电子科技相关专业出身,产业经验丰富。

公司董事长骈文胜先生出生于 1970 年,毕业于电子科技大学电子精密机械专业,先后就职于摩托罗拉、威宇科技测试封装、日月光、长电科技等知名厂商,担任厂长、事业中心总经理等职务,2016 年 11 月至今担任公司董事长和总经理。

此外,闻国涛、陈凯、路峰等多位高管均为电子科技和工程相关专业出身,在半导体产业内均具有丰富的从业经验。

1.3 盈利能力居于行业头部

作为国内头部第三方半导体检测服务企业,公司主要提供晶圆测试和芯片成品测试两类服务,测试的晶圆和芯片涵盖 CPU、MCU、SoC 等多种类型,覆盖多种制程,下游客户既有 IC 设计类厂商,也有封测厂、晶圆厂、IDM 厂商,下游领域包括通讯、计算机、汽车电子、工业控制、消费电子等领域。

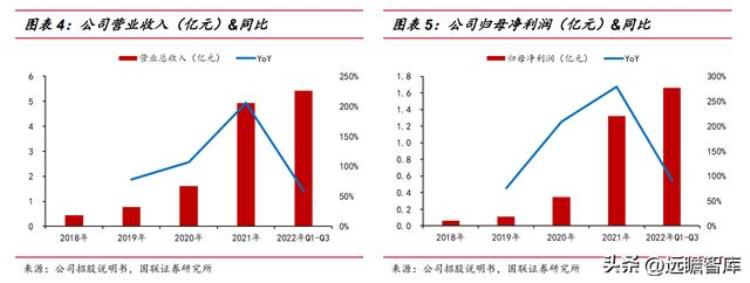

收入和利润快速增长。

公司营业收入逐年提升,2021 年达到 4.93 亿元,同比增长 205.93%;2022 年前三季度收入 5.43 亿元,同比增长 59.25%。归母净利润历史增速趋势高于营业收入增速,2021 年达到 1.32 亿元,同比增长 279.31%;2022 前三季度约为 1.66 亿元,同比增长 91.57%。

毛利率和净利率位于行业上游水平。

公司毛利率保持稳定,2022 年前三季度约为 49.21%,在可比上市公司中高于利扬芯片的 38.40%,略低于华岭股份的 50.85%。净利率逐年提升,由 2018 年的 14.68%提升至 2021 年的 26.80%,2022 年前三季度达到 30.60%,高于利扬芯片的 7.62%和华岭股份的 26.38%。

2. 独立半导体测试行业有望发展壮大

2. 独立半导体测试行业有望发展壮大

2.1 半导体测试环节产值快速扩张

半导体测试是半导体产品生产过程中的重要环节之一,主要包括晶圆测试和芯片成品测试两个类别,分别位于前端制造环节中和后端芯片封装环节中。

半个多世纪以来,随着半导体产业技术进步和分工的持续深化,芯片设计和芯片加工逐渐独立出来形成单独的产业。

展望未来,封装测试长期一体化的格局或将发生变化,测试环节有望发展为较大的独立产业。

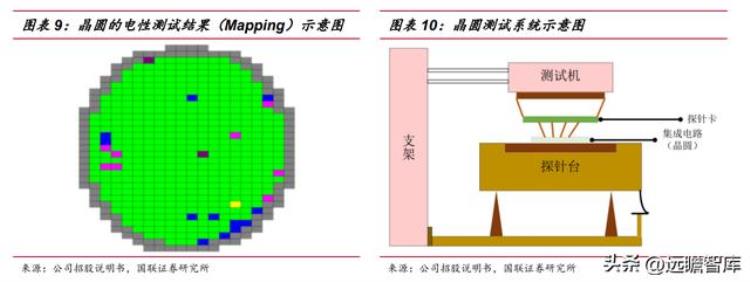

晶圆测试(Chip Probing):是指通过探针台和测试机的配合使用,对晶圆上的裸芯片进行功能和电参数测试,测试平台主要包括测试机、探针台、探针卡等设备和材料。

主要流程如下:

➢ 传送:探针台将晶圆逐片自动传送至测试位置。

➢ 连接:芯片的端点通过探针、专用连接线与测试机的功能模块进行连接。

➢ 判断:测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能是否达到设计规范要求。

➢ 输出:测试结果通过通信接口传送给探针台,探针台据此对芯片进行打点标记,形成晶圆的电性测试结果(Mapping)。

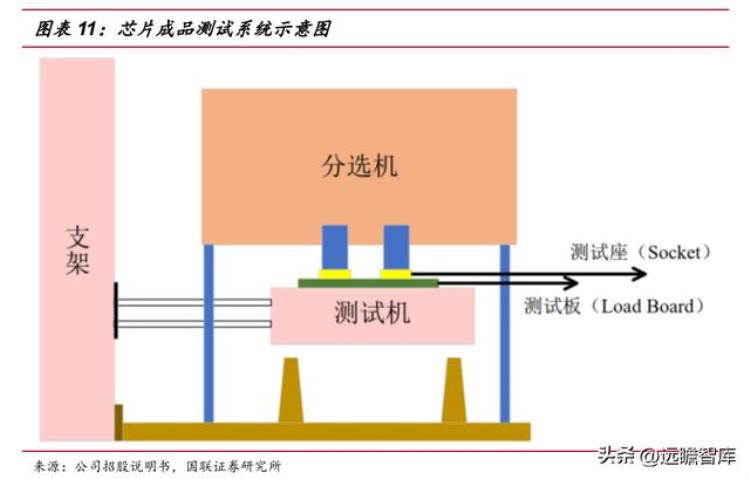

芯片成品测试(Final Test):是指通过分选机和测试机的配合使用,对封装完成后的芯片进行功能和电参数测试,测试平台主要包括测试机、分选机、测试座等设备和材料。

主要流程和晶圆测试类似:

➢ 传送:分选机将被测芯片逐个自动传送至测试工位。

➢ 连接:被测芯片的引脚通过测试工位上的基座、专用连接线与测试机的功能模块进行连接。

➢ 判断:测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能是否达到设计规范要求。

➢ 输出:测试结果通过通信接口传送给分选机,分选机据此对被测芯片进行标记、分选、收料或编带。

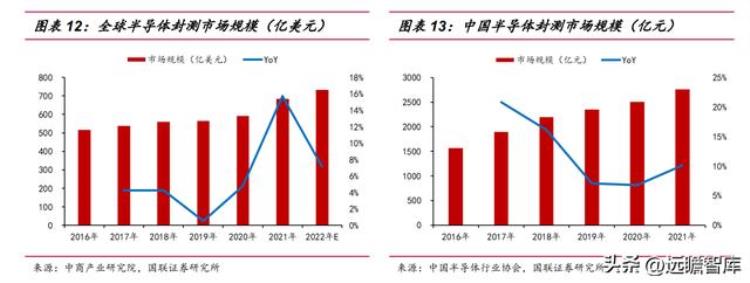

根据中商产业研究院的数据,全球封测市场规模 2021 年达到 684 亿美元,同比增长 15.74%;2022 年预计达到 733 亿美元,预计同比增长 7.16%。而根据中国半导体行业协会的数据,2021年我国半导体封测市场规模约为2763亿元,同比增长10.1%,继 2018 年之后首次增速达到两位数。

中国集成电路测试市场规模超 300 亿元。

根据中国半导体行业协会的数据,2021 年我国集成电路设计行业收入达到 4519 亿元,同比增长约 20%,且多年维持 20%以上的增速。

根据中国台湾地区工研院的统计,集成电路测试成本约占 IC 设计公司营收 的 6-8%,假设取中值 7%,结合 IC 设计行业收入,计算出 2021 年我国集成电路测试的市场规模约为 316 亿元,同比增长近 20%。

2.2 独立第三方测试厂发展潜力大

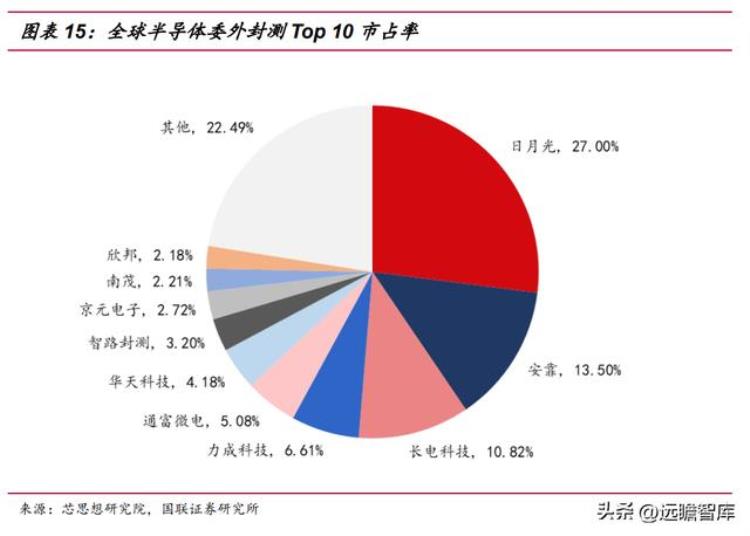

半导体封测全球前十仅一家独立第三方测试厂。

从半导体封测的竞争格局来看,中国台湾地区和中国大陆地区处于领先地位,其中台湾地区有 5 家企业,市占率合计约 41%;大陆地区有 3 家企业,市占率合计约 20%。此外美国和新加坡各有一家企业,分别为安靠和智路封测,市占率分别为 13.50%和 3.20%。

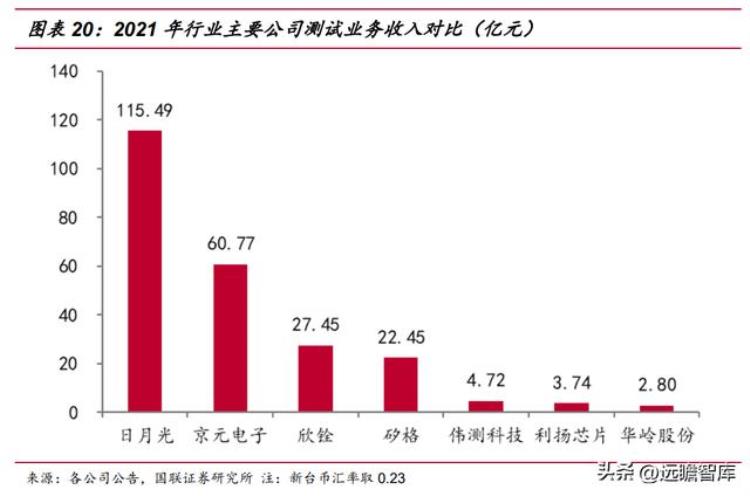

在全球前十大封测厂中,仅有京元电子一家是以独立第三方测试业务为主的企业,在全球委外封装测试市场中市占率约为 2.72%。

以独立测试产业发展最充分的中国台湾地区为例,根据台湾工研院统计,2021 年中国台湾地区集成电路测试行业产值约为 2030 亿新台币(约为 459 亿人民币),同比增长 18.37%;预计 2022 年产值将达到 2200 亿新台币,同比增长 7.16%。

在台湾地区的产值中,全球最大的三家独立第三方测试企业京元电子、欣铨、矽格的占有率分别为 12.95%、5.85%、4.79%,合计 23.59%。

就大陆地区市场而言,本土三大头部独立第三方测试企业伟测科技、利扬芯片、华岭股份市占率分别为 1.49%、1.18%、0.88%,合计 3.56%。对标充分发展的中国台湾地区测试产业,中国大陆地区的独立第三方测试企业仍有较大的发展空间。

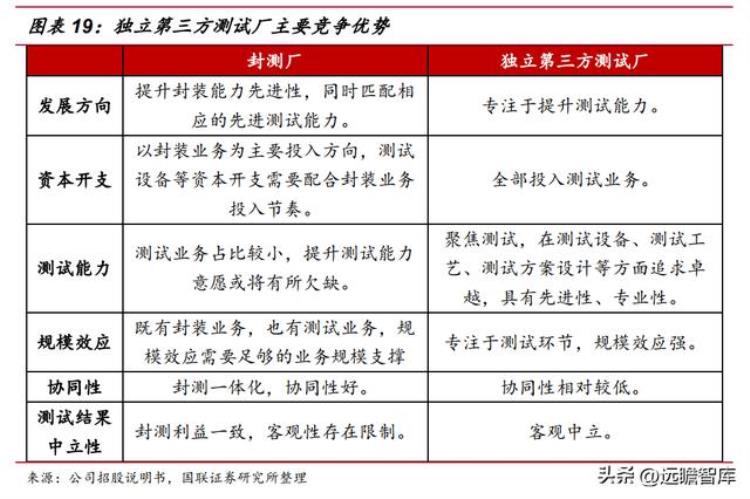

和封测厂既有合作也有竞争,逐步确立竞争优势。

和封测一体化厂商比较,专注于测试业务的独立第三方测试厂商在测试方面具有独特的竞争优势。随着半导体产业分工持续深化,独立测试将具备显著的规模效应和客观中立等特征,而封测一体化厂商或将更多地投入到先进封装等核心业务方向。

同时,独立测试产业仍处于发展初期,以全球封测龙头日月光和独立测试龙头京元电子为例,2021 年日月光测试业务实现收入约 500 亿元新台币,京元电子测试业务实现收入 263 亿元新台币,仅为日月光测试业务收入的 53%。

从行业发展趋势来看,主要有以下因素促进中国大陆地区独立第三方半导体测试行业发展:

政策支持:作为关系国民经济和社会发展全局的基础性、先导性和战略性产业,集成电路行业近年来得到了国家政策的大力鼓励和支持。半导体产业链自主可控迫在眉睫,半导体测试作为重要产业链环节有望持续得到国家政策支持。

配套需求:中国大陆地区 IC 设计和晶圆制造行业长期维持高速增长,中兴华为断供、美国芯片禁令等一系列事件让自主可控成为全民共识。根据 SEMI《World Fab Forecast》的数据,2020 年全球将有 18 座晶圆厂开工建设,项目总投资达到 500 亿美元,其中中国新建晶圆厂达到 11 座,总投资达 240 亿美元。本土 IC 设计和晶圆制造产业崛起将带动配套测试需求的长期增长。

封测产业集群化:美国和欧洲对于半导体制造本土化的需求主要集中于晶圆制造环节,封测环节依然由中国大陆和中国台湾地区的企业主导,对外转移也是以向东南亚地区辐射为主。因此我们认为测试产业未来仍将主要集中在亚洲地区。

技术迭代:随着物联网、云计算、人工智能、新能源汽车等新兴领域的快速发展,对于低功耗、低成本、小尺寸、高性能的芯片需求大大提升,对测试工艺的要求将进一步提高。同时,下游需求的多样化或将持续提高测试方案设计的复杂度,测试行业的门槛也将随着抬高。测试环节在芯片产业链中的价值有望进一步凸显。

示范效应:中国台湾地区半导体产业链发展位居世界前列,产业分工程度高,全球最大的三家独立第三方测试企业京元电子、欣铨、矽格均为台资企业,三家公司 2021 年测试业务的收入分别为新台币 263 亿元、119 亿元、97 亿元,折合人民币约为 61 亿元、27 亿元、22 亿元,而中国大陆地区三家头部独立第三方测试企业伟测科技、利扬芯片、华岭股份在 2021 年的测试业务收入分别为 4.72 亿元、3.74 亿元、2.80 亿元,相比之下仍有较大成长空间。

3. 测试核心优势助力公司巩固龙头地位3.1.晶圆测试 芯片成品测试全面布局

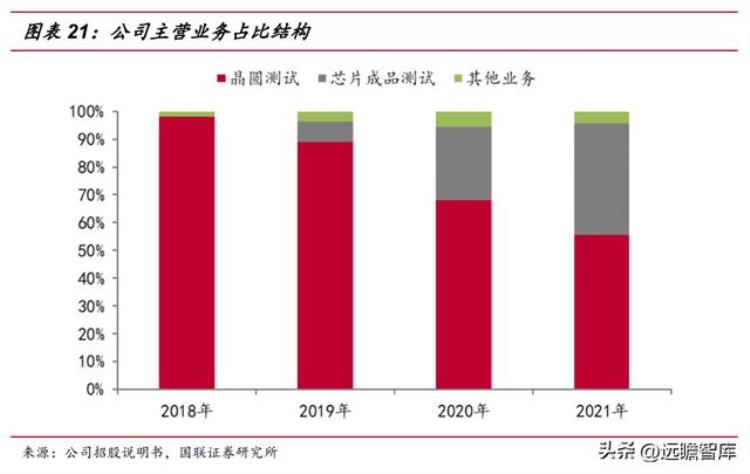

晶圆测试和芯片成品测试双轮驱动增长。晶圆公司的半导体测试业务起步于技术和工艺门槛更高的晶圆测试,晶圆测试也是公司目前的主要业务。

随后公司在 2019 年拓展了芯片成品测试业务。2021 年晶圆测试收入占比约为 56%,芯片成品测试收入占比约为 40%,其他业务占比约为 4%。

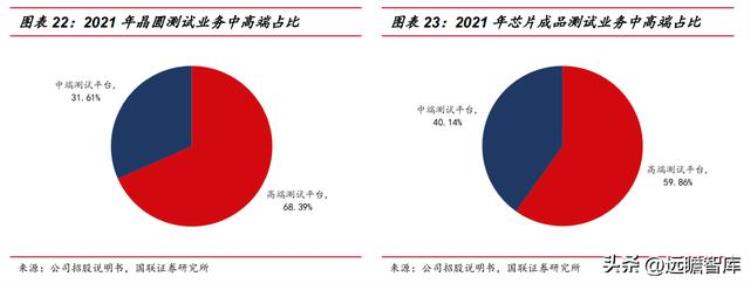

公司按照测试设备技术参数将测试平台分为高端测试平台和中端测试平台,高端测试平台指的是测试频率高于 100MHz 且通道数大于 512Pin 的测试机,且在测试工艺复杂度、测试技术难度、测试环节等方面均要求较高。其余的划分为中端测试平台。

2021 年晶圆测试业务中,高端、中端测试平台的占比分别约为 68%、32%;芯片成品测试业务中,高端、中端测试平台的占比分别约为 60%、40%。

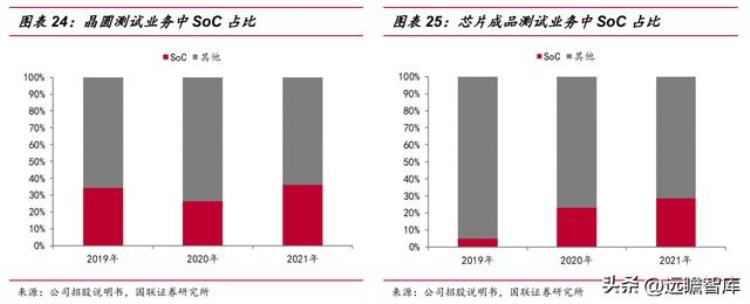

SoC 测试业务占比逐步提升。

SoC 是系统级芯片,将各种功能模块集成到一个芯片之上,测试难度高,许多高端半导体产品往往采用 SoC 设计方案。

公司晶圆测试业务中,2021 年 SoC 测试占比达到 36%,同比提升近 10 个百分点;芯片成品测试业务中,2021 年 SoC 测试占比达到 29%,同比提升近 6 个百分点。

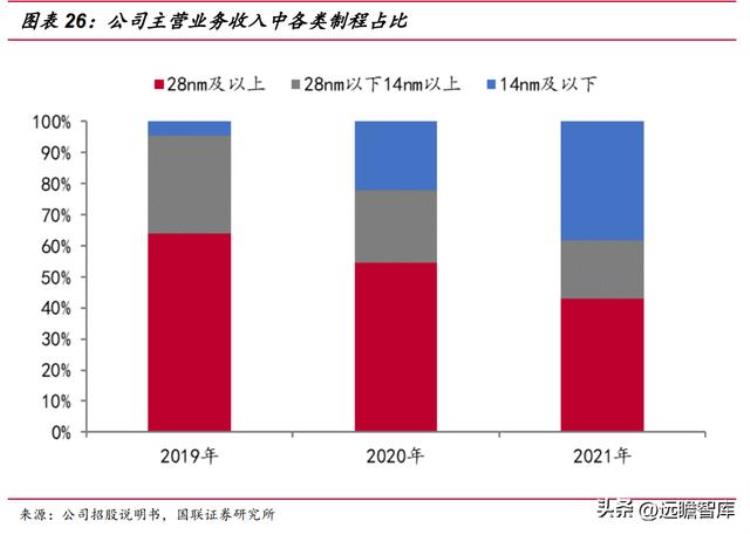

先进制程测试占比不断提升。

从芯片制程来看,一般认为 28nm 以下为先进制程。从公司收入占比来看,28nm 以下的占比从 2019 年的 36%提升至 2021 年的 57%,其中 14nm 的收入占比从 2019 年的 4%提升至 2021 年的 38%。

先进制程的芯片测试精度要求高,测试方案设计难度高,持续提升的先进制程占比展现出公司持续提升的测试技术能力和市场拓展能力。

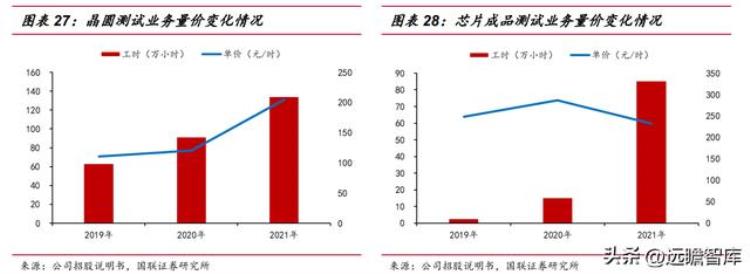

量价齐升驱动业务持续增长。

晶圆测试业务量价齐升,测试工时从 2019 年的约 63 万小时增至 2021 年的 134 万小时,复合增速 46%;单价从 2019 年的 110 元/小时增至 2021 年的 205 元/小时。

芯片成品测试业务主要依靠工时增长驱动,工时从 2019 年的 2.29 万小时增至 2021 年的 85 万小时,复合增速高达 509%;而芯片成品测试平台整体单价维持相对稳定,2019-2021 年分别为每小时 248/287/233 元。

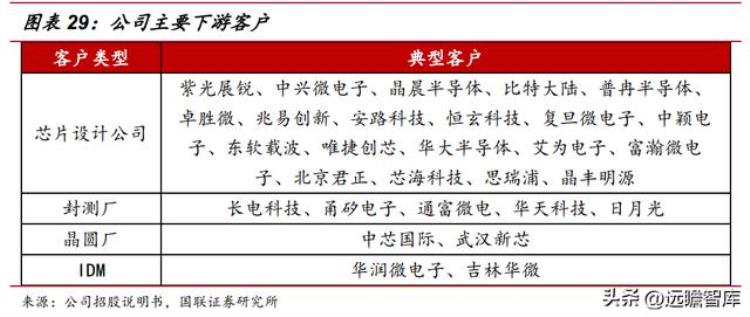

3.2.IC 设计公司是主要客户群体

下游客户以 IC 设计公司为主。

公司下游客户包括芯片设计公司、封测厂、晶圆厂以及 IDM 厂商,其中大部分客户为芯片设计公司,包括紫光展锐、晶晨股份、兆易创新、卓胜微等龙头芯片设计公司。

同时公司也和日月光、长电科技、通富微电、华天科技等头部封测厂存在合作关系,晶圆厂客户主要为中芯国际和武汉新芯,IDM 客户主要为华润微和吉林华微。

从具体的收入占比来看,同样是 IC 设计公司占据主导地位。芯片设计类客户在公司的收入占比从 2019 年的约 73%增至 2021 年的约 96%,2021 年封测厂、晶圆厂、IDM 厂商贡献的收入分别占比 3.34%、0.27%、0.21%,份额较为有限。

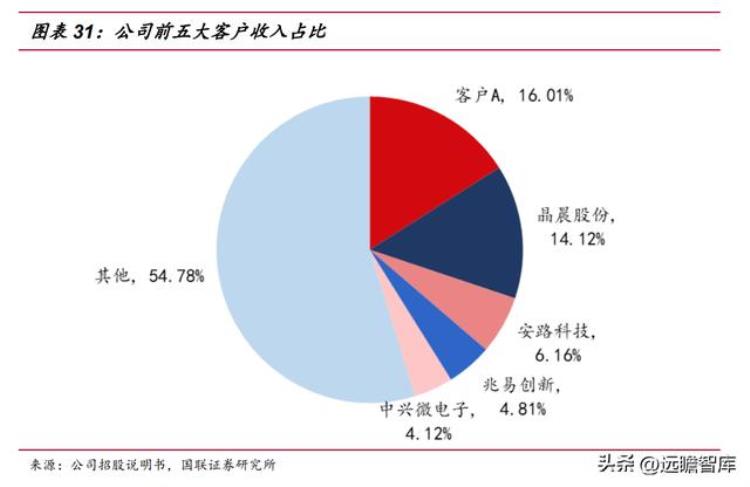

前五大客户包含多家国产半导体龙头。

公司前五大客户分别为客户 A、晶晨股份、安路科技、兆易创新、中兴微电子,收入占比分别为 16.01%、14.12%、6.16%、4.81%、4.12%,合计收入占比约为 45%。主要客户多为国内半导体龙头企业

和主要客户合作关系稳定。

截至 2021 年底,公司与前十大客户均签订了稳定的合作框架协议,大部分有效期至 2023 年后,部分协议长期有效,与安路信息科技、比特大陆的合作框架虽然较短,但可以协商延期。和大量知名客户的稳定合作关系可以保障公司未来的订单,有助于拓展业内其他优质客户。

3.3.加大投入测试产能快速扩张

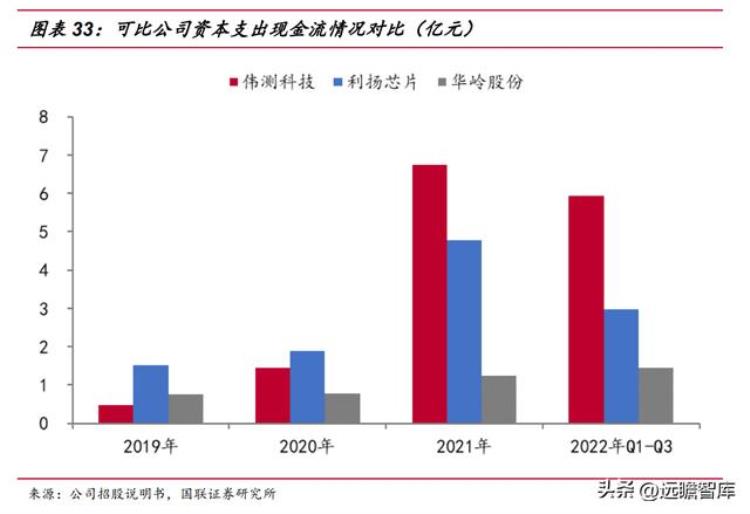

从供给端来看,公司近年来加大资本投入,2021 年购建固定资产、无形资产和其他长期资产支付的现金达到 6.74 亿元,高于利扬芯片的 4.77 亿元和华岭股份的 1.24 亿元,同比增速高达 364%;2022 年前三季度资本支出达到 5.95 亿元,同比增长 45%。

测试产能快速扩张,产能利用率同步提升。

凭借较大力度的资本投入,公司的测试产能快速增长,测试平台的平均数量从 2019 年的 123 台套增至 2021 年的 371 台套,CAGR 约 73%;理论产能总工时从 2019 年的 89 万小时提升至 2021 年的 272 万小时,CAGR 约 75%;产能利用率从 2019 年的 73.49%提升至 2021 年的 80.36%。

测试服务核心参数居于领先地位。

跟可比公司相比,公司提供的测试服务参数接近国际先进水平,优于国内可比公司。从芯片尺寸来看,公司提供的测试服务可以覆盖 4-12 英寸各型号晶圆;从最高 pin 数来看,公司的 17000pin 优于利扬芯片的 4000pin 和华岭股份的 10000pin,接近于京元电子的 20000pin。其他各项技术参数公司也处于领跑地位。

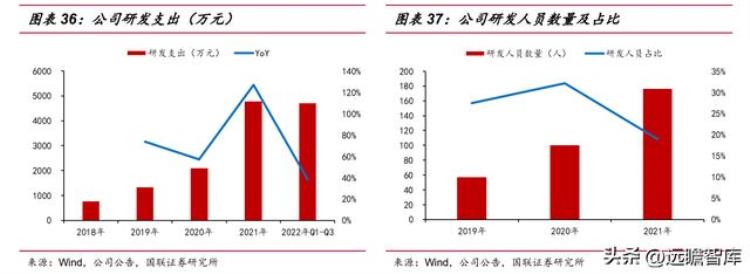

3.4.持续研发投入形成核心优势

研发投入逐年增加。公司研发投入逐年快速增长,研发支出从 2018 年的 770 万元增长至 2021 年的 4774 万元,3 年复合增速达到约 84%;2022 年前三季度研发支出约为 4697 万元,同比增长 38.37%。同时公司的研发团队持续扩张,核心团队成员平均在测试行业拥有 10 年以上从业经验,2021 年研发人员数量达到 176 人,占总体员工比例约为 19%。

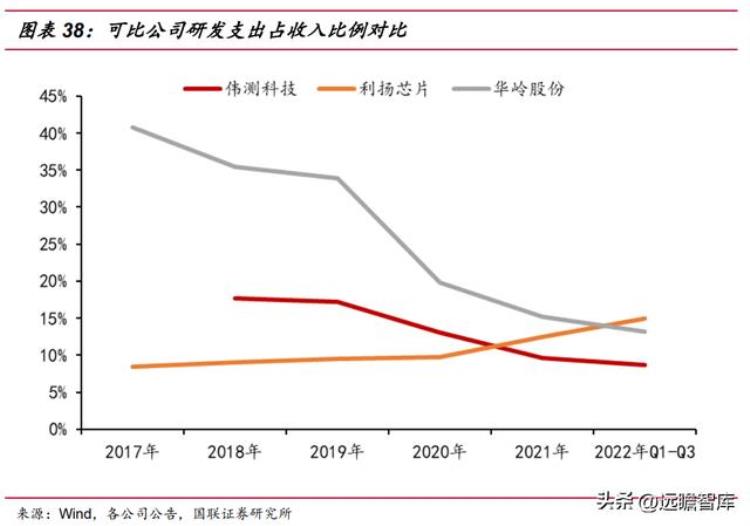

收入快速增长拉低研发支出占比。

在 2018-2021 年期间公司研发支出占收入比例呈现下降趋势,从 2018 年的 17.63%降至 2021 年的 9.68%,2022 年前三季度该比例为 8.65%。尽管同期研发支出绝对值保持较快速增长,但收入增速更快,导致研发支出占收入比例出现下降。

通过持续的研发投入,结合深度的工艺积累,公司形成了健全的研发体系,测试服务质量持续迭代升级。公司的技术水平主要体现在测试方案开发能力、测试技术水平、生产自动化程度三个方面。

测试方案开发能力强:

公司建立起了从软件开发到硬件设计的完整研发体系,拥有基于爱德万 V93000、泰瑞达 J750、泰瑞达 UltraFlex 和 Chroma 等中高端平台的复杂 SoC 测试解决方案开发能力,可开发测试方案的芯片类型包括 CPU、GPU、存储芯片、射频芯片、MEMS 芯片、MCU 等多种芯片类别。

测试技术水平高:

测试环节的核心指标包括晶圆测试的尺寸覆盖度、温度范围、最高 Pin 数、最大同测数、最小 Pad 间距以及芯片成品测试的封装尺寸大小、测试频率等技术指标,公司在上述测试技术指标保持国内领先地位,达到或者接近国际一流厂商水平。在此基础上,公司在努力突破 6-14nm 先进制程芯片测试能力,拓展 5G 射频芯片、高性能计算芯片等高端芯片测试工艺,有望长期保持测试技术先进性。

测试生产自动化程度高:

公司自主开发的测试生产管理系统在晶圆测试预警与反馈、测试良率分析、远程测试控制、生产回溯与质量优化、无纸化作业等方面实现了全流程自动化,同时能够满足测试数据安全、管理及共享等需求。高度自动化的测试流程有助于提高测试服务的准确性、一致性和高效率,同时降低测试成本。

4. 盈利预测、估值与总结4.1.盈利预测

公司的主营业务包括晶圆测试服务和芯片成品测试服务,下游客户以 IC 设计商为主,同时也包括晶圆厂、封测厂、IDM 厂商。按照测试设备技术参数可将测试平台分为高端测试平台和中端测试平台。

产能:理论产能总工时的主要计算方式为(各月测试平台数量*24 小时*当月天数)*90%-研发用时,因为测试平台在运转过程中存在检修、维护等因素,因此按照 90%的比例计算。

2022 年 IPO 募投项目包括无锡测试产能建设项目,预计新增平台设备 120 台套,达产后每年新增产能测试工时 93.31 万小时。结合公司内部的产能扩充力度,我们预计 2022-2024 年产能将维持 30-50%的增速。

业务-晶圆测试:晶圆测试位于半导体生产前端环节,是通过探针台和测试机的配合使用,对晶圆上的裸芯片进行功能和电参数测试。随着芯片成品测试业务的快速成长,晶圆测试的产能占比在逐年下降,但随着两大业务均走上正轨,产能结构有望趋于稳定,同时产能利用率有望稳步提升。

公司采购机台较为先进,测试技术和测试工艺位于行业领先地位,因此我们认为公司高端测试的实际工时占比将逐步提升,中端占比将逐步降低,晶圆测试的价格有望保持相对平稳,毛利率预计将稳中有升。

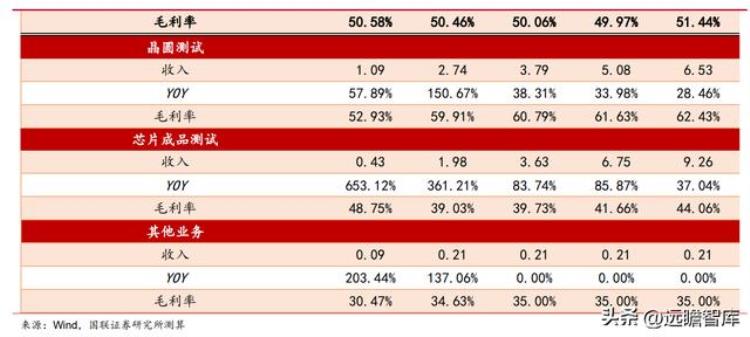

因 此,我们预计 2022-2024 年晶圆测试收入达到 3.79/5.08/6.53 亿元,同比增速分别 为 38%/34%/28%。

业务-芯片成品测试:

芯片成品测试位于半导体生产后端环节。公司芯片成品测试业务开始于 2019 年,近年来快速增长。未来测试产能的规划将趋于平衡,芯片成品测试的产能利用率将逐步提升。

与晶圆测试类似,我们认为芯片成品高端测试平台的工时占比将逐步提升,同时中高端测试价格有望保持平稳,毛利率预计将稳中有升。

因此,我们预计 2022-2024 年芯片成品测试收入达到 3.63/6.75/9.26 亿元,同比增速分别为 84%/86%/37%。

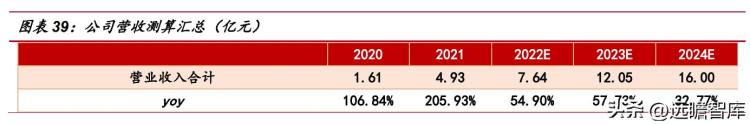

综上所述,我们预计公司 2022-24 年收入分别为 7.64/12.05/16.00 亿元,同比增速分别为 55%/58%/33%;归母净利润分别为 2.44/3.54/4.93 亿元,同比增速分别为 85%/45%/39%。

4.2.估值与总结

我们分别采用 FCFF 估值模型和 PE 估值法对公司进行估值:

➢ FCFF 估值模型:

假设公司 2022-2024 年 FCFF 分别为-361.80/-172.04/171.52 百万元,2025-2034 年之间增长率逐步从 50%降至 10%,2034 年之后进入永续增长阶段,永续增长率 2%。计算得出公司的股价约为 136.67 元。

公司是专注于半导体测试环节的独立第三方测试厂商,A 股仅有利扬芯片一家企业和公司业务相似,可比公司较少,因此我们还选取了包括长电科技、通富微电、华天科技在内的封测厂商作为可比公司。

可比公司 2023 年 Forward PE 均值约为 27 倍,其中利扬芯片的 Forward PE 约为 47 倍,公司的 Forward PE 约为 29 倍;可比公司 PEG 均值约为 3.83,而公司的 PEG 仅有 0.76,低于所有可比公司。

综合考虑绝对估值法和相对估值法,考虑到公司是国内独立第三方半导体测试厂商,成长路径清晰,且行业分工深化、本土半导体设计制造商崛起,未来仍有较大发展空间,我们选取相对估值法作为估值方法。

考虑到公司已经成长为国内龙头独立半导体测试厂商,高端测试产能占比高,对应 2023 年盈利预测我们给予 35 倍 PE,目标价 142.22 元。

5. 风险提示➢ 新冠疫情相关风险:

新冠疫情给半导体产业链的供需均带来较大压力。海内外疫情呈现周期性多点散发态势,产能利用率受到影响,原材料和零部件供应出现短缺,后续疫情的变化有可能给公司正常运营带来风险。

➢ 宏观经济波动风险:

半导体行业与宏观经济的整体发展的景气程度密切相关。如果下游市场波动、全球经济或国内经济发生重大变化,半导体功率器件行业的市场需求和价格也将随之受到影响,将对公司的经营造成影响。

➢ 进口设备依赖风险:

公司获取业绩增长需要持续的固定资产投资,其中机器设备以进口设备为主,主要供应商包括爱德万、泰瑞达、Semics 等国际知名测试设备厂商。如果未来贸易摩擦进一步加剧,公司采购海外测试设备有可能受到限制,业绩或将受到影响。

➢ 测试行业竞争加剧的风险:

公司近年来发展较快,但和封测一体化企业、3 家台资独立第三方测试巨头相比,综合实力仍存在差距。同时,未来随着独立第三方测试产业走向成熟,或将有更多新企业涌入该行业。行业竞争如果加剧,或将对公司业绩产生不利影响。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台

文章评论