我国目前有哪18种税种,中国目前有多少种税

今天就带大家整体把握一下。

来,看这张表。

这是中国2019年的税收统计表,从《税务年鉴2020》摘出来的,我稍微做了调整,增加了两行、五列。数字的单位是亿元。

为啥用2019年而不是2021年数据呢?

《税务年鉴》都是次年统计上一年,然后再次一年的三四月份出版。税务年鉴的最新数据就到2019年。财政部官网虽然发布了2021年收支情况,但是,那个数据概括性比较强,有些税种是合并计算的。

讲了好几期税了,这才想起,好像没给大家讲过中国到底都有哪些税。

今天就带大家整体把握一下。

来,看这张表。

这是中国2019年的税收统计表,从《税务年鉴2020》摘出来的,我稍微做了调整,增加了两行、五列。数字的单位是亿元。

为啥用2019年而不是2021年数据呢?

《税务年鉴》都是次年统计上一年,然后再次一年的三四月份出版。税务年鉴的最新数据就到2019年。财政部官网虽然发布了2021年收支情况,但是,那个数据概括性比较强,有些税种是合并计算的。

没关系,近几年财政、税收结构变化不大,这数据依然有参考意义。

先看表中第一列,中国目前在征的税种凡十八个,分别是:

增值税、消费税、企业所得税、个人所得税、资源税、城市维护建设税、印花税、车辆购置税、车船税、烟叶税、环境保护税、房产税、城镇土地使用税、土地增值税、契税、耕地占用税、关税、船舶吨税。

其中,前十六个税由税务机关征收;关税、船舶吨税由海关征收。注意,进口环节的增值税、消费税虽然交给海关,但是,海关只是代征,即代税务机关征收,实际上仍归税务口管理。

《税务年鉴》只统计税务机关掌管的税收,所以,原表中没有关税、船舶吨税,我从《财政年鉴》里爬到了这俩数,插了两行,给加进来了,标黄色的就是。

接下来,咱们就把各种税都唠一唠,大家熟悉的,我就少说几句,没太听过的,我就多讲讲。

2019年,中国税收总收入17.5万亿元(没扣退税)。

第一项,增值税,7.76万亿,占总税收44%,我国税收首席。上一期《增值税基本法》里我说这个比例是45%,那是因为用了《税务年鉴》原来的表,没加关税、船舶吨税,税收总额算小了。

第二项,企业所得税,3.75万亿,占总税收21%,仅次于增值税。

第三项,消费税,1.35万亿,占总税收8%,排名第三。胖友们知道,增值税、所得税是普遍征收,只要买卖商品或服务就有增值税,只要赚了钱就交所得税,除非国家特别规定,才免征或不征。消费税不一样,属于列举税,只对列举的商品征税。

消费税的全称应该是“消费行为导向税”,类似奢侈品税,主要对国家不希望民众过多消费的商品征收。一共有十五个税目,我听过一个神奇的小故事,刚好把这些税目串了一遍:

一个“高档化妆品”的女销售和一个“高档手表”的男销售处对象。清明节这天,两人约会打“高尔夫球”。女人开“小汽车”赴约,途中到加油站加“成品油”,男人边抽“烟”边等。

打完高尔夫,男人骑着装“电池”的“摩托车”载女人上了“游艇”。走上装 “实木地板”的甲板,女人看到了男票用“涂料”在船身上写的我爱你。 “焰火”冲天而起,男人单膝跪地,拿出“钻石”戒指求婚。

女人喜极而泣,心脏病发,当场去世。丧礼酒席上,男人拿着“一次性筷子”大吃大喝,痛苦地一人饮“酒”醉。

第四项,个人所得税,1.04万亿,占比6%,排名第四。

第五项,资源税,0.18万亿,占比1.04%。资源税就是对开采矿产(比如原油、天然气、煤炭、有色金属矿)和生产盐的行为专门征税。通常是从量计征,按重量(吨)或体积(立方米)乘适用税额交税。

大家知道,盐税是个很古老的税种,古代王朝扮演重要角色。新中国成立后,盐税也曾单列,1994年税制改革才并入了资源税。

第六项,城市维护建设税,0.48万亿,占比2.75%。顾名思义,城建税收入是拿来搞城市的维护建设的。越是大城市,需要的维护费用越高。所以,城建税税率分三档,城区规模越大,税率越高,市区7%,县城和建制镇5%,其他地方1%。我们平时接触到最多的就是7%。

城建税是个寄生税,计税依据不是收入,也不是利润,而是企业交的增值税、消费税总额。也就是说,城建税是“税上加税”。只要你交增值税、消费税,那就逃不开城建税。

和它一样的,还有教育费附加(3%)、地方教育费附加(通常2%),收上来以后专项用于扶持教育事业。所以,胖友们经常会看到这种算式,假设某企业要交100万增值税,它同时要交的城建税及附加就是:

100×(7% 3% 2%)=12万

教育费附加虽然和城建税一起征,但,它是“费”,不是“税”,所以,并不体现在这张税收统计表里。

可以看到,增值税、消费税、城建税加起来占到税收总额的55%,如果把教育费附加也收进来,占比可能达到57%。

流转税是我国目前的税收基石。

第七项,印花税,0.25亿,占比1.41%。搞财税做金融的人都知道印花税是个蛮简单的税,但是,绝大多数人都说不明白为啥要叫“印花”税。

这种税是1624年荷兰人搞出来的。当时荷兰财政有点羞涩。政府想增税,又怕引起众怒,绞尽脑汁想不出办法,干脆搞了个悬赏,征求“拔最多鹅毛,听最少鹅叫”的税收方案。

结果,高手还真是在民间,印花税方案横空出世。设计者精准拿捏了当时的经济情况和民众心理。

我们都知道,彼时荷兰是海上马车夫,商业发达,每天交易的合同、借贷的凭证、签订的契约以及各类单据数不胜数。

如果对这些凭证收税,即便每一笔都只拔非常小的税点,也能获取极丰的收入。与此同时,人们还有个心理,认为凭证上有政府盖的戳,就有了官方背书,以后交易出了岔子,闹上法庭,也多了一份法律保障。花上小小一笔钱,得一份公证,不亏。

于是,印花税登上历史舞台。缴税时,官方会在应税的合同、单据上加盖带有花纹的戳记,也就是“印”上了“花”,故名印花税。

印花税一经推行,大获成功,各国竞相效仿。两百年后,奥地利推陈出新,发明了印花税票,纳税人买印花税票,然后贴在应税的合同、单据上,就算交完税了。这就和咱们现代印花税差不多了。我们总说“买票贴花”,这里的“票”和“花”其实指同一个词——印花税票。

印花税是中国引进的第一个西洋税种,光绪年间就制定了“印花税则”十五条,但没能施行,印花税真正落地是1912年中华民国成立后的事了。

印花税票这玩意长得和邮票很像,大家可以上网搜一下。不是有很多人集邮吗?也有很多人搜集印花税票。民国政府和根据地、解放区发行的印花税票现在已经是非常值钱的收藏品了。

随着税务电子化加深,立法一度考虑废掉印花税票,采用统一申报方式纳税,2018年印花税法征求意见稿都删掉了买票贴花的缴税方式,但后来又做了修改,最终发布的《印花税法》予以保留。

印花税税目有四大类:应税合同、应税产权转移书据、应税营业账簿、证券交易。一般情况下以凭证上记载的金额为基础乘以税率纳税。

税率很低,大多是万分之几,比如买卖动产的合同是万分之三。借款合同税率最低,十万分之五;租赁、仓储、保险、证券交易是千分之一,已经是最高税率了。

第八项,车辆购置税,0.35万亿,占比2%。车购税就是买车税,原先叫车辆购置附加费,2001年才改成了税,这笔税收主要用于交通基建,铺公路,架桥梁,挖隧道,重点往西部倾斜。

车购税是一锤子买卖,只交一次,车之后转手再就不用交了。税率一律是10%,按买车的不含增值税价格乘以税率交税。大家如果买车应该都接触过。

车从厂家出来,到消费者手里,涉及好多道税,起码有消费税、增值税、车购税,如果你买的是进口车,还有关税。车购税是消费者交的,其他税是卖家交的,但大多也转移到了消费者身上。

大家觉得进口车很贵,那是因为,你买车过程中花的钱有40%到50%都交了各种税。其实房子也是,后面我会说。

第九项,车船税,0.09万亿,占比0.5%。车购税是个时点税、交易税,车船税则是期间税、持有税。和房子比照就容易理解了,车购税类似契税,车船税类似房产税。

有车或者有船的,每年都要交车船税。每次下大雨城里淹了水,车子泡汤,都会有人刷这个梗,说怪不得叫车船税。

车船税是定额税,不看你买车买船的时候花了多少钱,只看车的排量大小、船的吨位大小、船身长度。各地标准不一样,以北京为例,汽车1.0升至1.6升(含)排量的,年基准税额是420元(减征后是350元)。

第十项,烟叶税,0.01万亿,占比0.06%。这个税很简单,烟草公司收购烟叶时,以收购价加上价外补贴为基础乘以税率交税,税率一律是20%。

你可能会有疑问,收购烟叶为啥还要给补贴?

一则,烟叶也是农产品;二则,全国五百多个种烟的县里有接近两百个属于扶贫开发重点县,烟区经济通常都不大好,为了扶助烟农,通常会在收购价之外再给10%的补贴。

烟叶税不起眼,但它是个历史遗留物,放大去看,你会见到前几十年乡村补贴城市、工农业剪刀差的印迹。

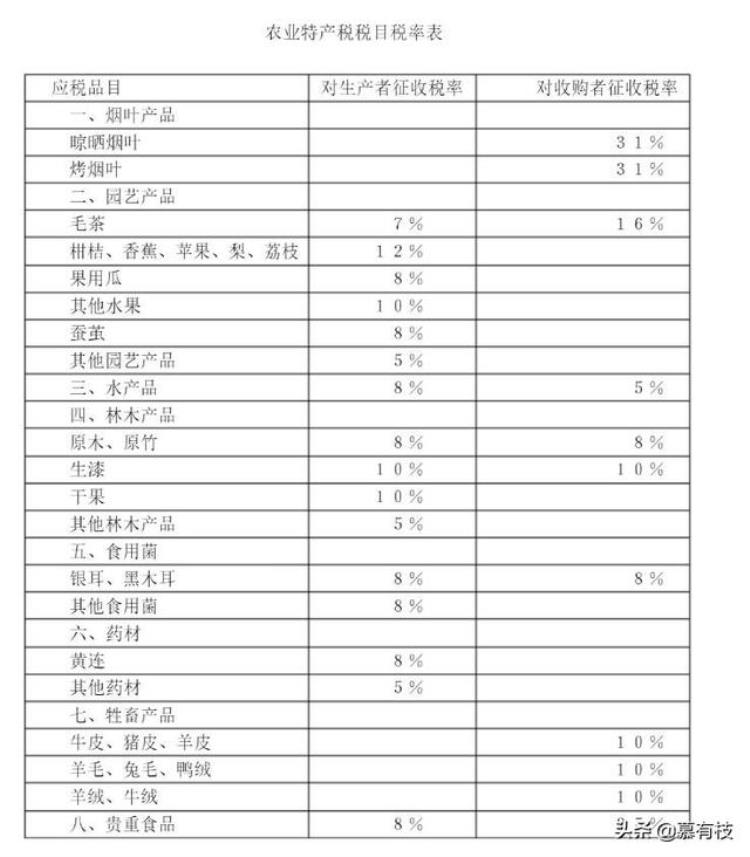

大家应该都听过农业税,对农作物课税,比如小麦、玉米等,其实就是“交公粮”,是个很古老的税种,延续了有2600年了,2006年正式废除。其实还有一个农业性质的税种和农业税长期并行,但大家可能没太听过,叫农业特产税,是对经济作物征税,比如苹果、梨、毛茶、原木、银耳、牛皮、烟叶等,有些是生产者交税,有些是收购者交税。

2004年,国家废除了烟叶以外的所有农业特产税。这个时间是比取消农业税要早的。2006年,《烟叶税暂行条例》颁布,烟叶农业特产税改为烟叶税,成为农业性质税收中仅存的一个税种。

第十一项,环境保护税,0.02万亿,占比0.13%。环保税是个很年轻的税种。我们以前处在追赶阶段,所以,环保问题上很温和,近些年来,态度逐渐趋严,环保税也就应运而生。

环保税对“气水声渣”四类污染物征税:大气污染物、水污染物、固体废物、噪声。将来很可能还会纳入对二氧化碳排放的征税,即碳税。

气水声渣计税方式不一样。

气和水要按照规定折算成污染当量数,污染当量数再乘以适用税额交税。污染当量数啥意思呢?

就是这种污染相当于多少标准量的污染。假设我们认定一坨褐淇淋带来的气味污染数是1,某天遇到一个口气很重的人,我认为他的口气堪比十坨褐淇淋,那么,此人口气的污染折算成污染当量数就是10。

固体废物按排放量乘以适用税额交税。

噪声以超过标准的分贝数乘以适用税额交税。

第十二项,关税,0.29万亿,占比1.65%。关税大家都懂,没啥说的。关税的计税依据叫完税价格,很多人第一次看到这个专有名词都会误解,以为是交完了税的价格,实际上,这里的“完”用的是文言文意思,动词,指“交纳”,比如完粮、完租。所以,“完税价格”意思是交税的价格,以这个价格为基础乘以税率去交关税。

关税是不经税务机关的,海关收税之后直接上缴国库。

第十三项,船舶吨税,0.005万亿,占比0.03%,所有税收里面最没存在感的一个。吨税其实是车船税的国际版。明清时期就开始征了,叫船钞。

理论上来讲,境外的船进了境内港口,用到了我们的港口设施、助航设备,比如灯塔、航标等等,应该交点使用费,所以,有些国家也叫管它叫灯塔税。

吨税按照船舶净吨位乘以适用税额交税。

接下来五个税种房产税、城镇土地使用税、土地增值税、契税、耕地占用税都和房、地有关系,我称之为“房地产五税”。别看这几个税单独占比都不高,合起来足有11%。

第十四项,房产税,0.3万亿,占比1.71%。目前的房产税分两大块,一块是对持有行为征税,一块是对出租行为征税。前者从价计征,房产价值扣掉一定比例(10%~30%)后乘以税率1.2%交税;后者从租计征,出租房子获得的租金收入乘以税率12%交税。

为什么一直说要搞房产税改革、房地产税试点呢?

因为,目前对持有行为的征税仅限于生产经营房产,比如,我买了房子以后在这开公司,这房子就属于营业房产,需要交房产税;如果我买了房子以后自己住,那就不交房产税了。

重庆、上海虽然推行了个人自住用房的房产税试点,但仔细了解下就知道了,征收范围很窄,上海更是主要针对增量房产,没敢动存量,根本算不上真正的新房产税。(有机会我单独讲讲。)

第十五项,城镇土地使用税,0.22万亿,占比1.25%。土地税按面积乘以适用税额征税,不同地方有不同的税额标准,以驻马店为例,城镇土地按区域分成了四级,一级土地10元每平米每年,二级土地8元,三级土地6元,四级土地3元。

房子和土地的交易历来有“房随地走,地随房走”的说法,意思是,你买房子,下边的地也跟着归你;买地,上面的房子跟着归你。抵押房子,下边的地一起成为抵押物;抵押地,上面的房子也跟着一起被抵押。

这个原则到了税这里依旧适用。通常来讲,要交房产税,就要交土地税(个人出租住房除外,一律不交土地税);要交土地税,也就要交房产税。这俩税在同一张申报表里。

第十六项,耕地占用税,0.14万亿,占比0.79%。这个税是占用了耕地才交税的。

农民种地算不算占用耕地?

不算,那是“使”用耕地。房地产企业在耕地上搞开发,制造业企业在耕地上建厂房,那才叫占用耕地。

耕地占用税也是按面积交税,但和土地税不一样,土地税是持有期间一直交,耕地占用税是交一次就结了。

第十七项,土地增值税,0.65万亿,占比3.70%。这是房地产企业的核心税种之一,实际是房地增值税,对土地以及土地上房屋的增值收益课税。潘老头的公司去年12月就是因为少缴土增税被罚的。

这个税的税率在十八个税种里是最特别的。大家知道,个税“综合所得”“经营所得”都是超额累进税率,所得超过某一个限额了,税率就升一档;土增税则是超率累进税率,先计算出增值率,然后按照增值率的大小分为四档税率(30%~60%),当增值率超过200%时,这部分增值额的税率是60%。

看过《增值税基本法》那期的胖友应该都会有疑问,不是已经有增值税了么?增值税理论上就是对增值额征税,再征一道土增税难道不是重复课税么?

其实就是重复课税。虽然两种税的扣除口径不一样,控税方式不一样,但还原到经济实质,确实都是对增值额征税。

营改增以前,买卖不动产其实是交营业税的,营业税很简单,只按营业额(就是收入)交税。那时候营业税和土增税看起来互不打扰,营改增以后,房地产企业的增值税和土增税看起来就非常近亲了。

事实上,联系到我之前讲过的,增值税实质上是所得税的一种,近似毛利税,土增税何尝不是呢?增值税、土增税、所得税,实际上是对一个房地产项目的收益征三遍税。

一个房地产项目要交的税特别多,大家买房子那个钱,很多都是直接或间接承担了税负,土地出让金、增值税、城建税及附加、土增税、企业所得税、印花税,后面还有个买方交的契税,加起来除以房价的话,这个比例应该是60%~80%。以后我会单独讲讲这个事。

第十八项,契税,0.62万亿,占比3.55%。前面各种税大多是不动产卖方要交的,契税则是买家要交的。去年颁行了《契税法》,规定税率3%~5%,按交易的不动产价格乘以税率交税。

到这里,通行的十八个税种就全都捋了一遍了。

但是,表里还有个“其他税收”是怎么回事?

80亿,比船舶吨税还多一些。

这个我也不清楚,年鉴里没有注释。首先,肯定不是教育费附加,我说了,那个是费,不是税,而且,教育费附加肯定不止80亿这么少。同理,也不会是南方有些地方收的水利建设基金、防洪保安资金、堤围防护建设费啥的,那些都不是税。

我猜想,可能是补缴的以前年度税款,比如营业税,在营改增之前有逃税、漏税,2016年营改增之后虽然不征营业税了,但是,以前期间逃漏的营业税如果被发现,依然要补缴。一般情况下,税款追征期是三到五年,但对逃税、抗税、骗税,是无限期追征的。

我还想过,会不会是行邮税?

行邮税不是单独的税种。进口货物不是要征关税、增值税、消费税么?那是对企业的。如果个人外出旅游回来,带了一堆应税物品,比如人肉代购,连征三道税就很繁琐。

于是,我们做了一个关税、增值税、消费税三合一的综合税——行邮税。顾名思义,对个人行李携带、邮递物品进口征税。经常海淘而且量很大的话,应该遇到过行邮税清关。

因为是三合一,所以,行邮税的归属并不明确,应该属于“其他”。罢特,行邮税以关税性质为主,归海关,不归税务局,应该不在这张表里。

再有就是,个人出租住房有一个综合税。

个人出租住房涉及到增值税、城建税及附加、房产税、个人所得税,如果挨个计税,很麻烦,而且,这些税加起来金额不小,官方就给个人出租住房搞了个打包的计税方式,叫综合征收率,直接按租金乘以综合征收率交税就行了。现实中,很少有房东主动交这个税的。

这笔税款也是跨界的,可能记到了“其他税收”项下。

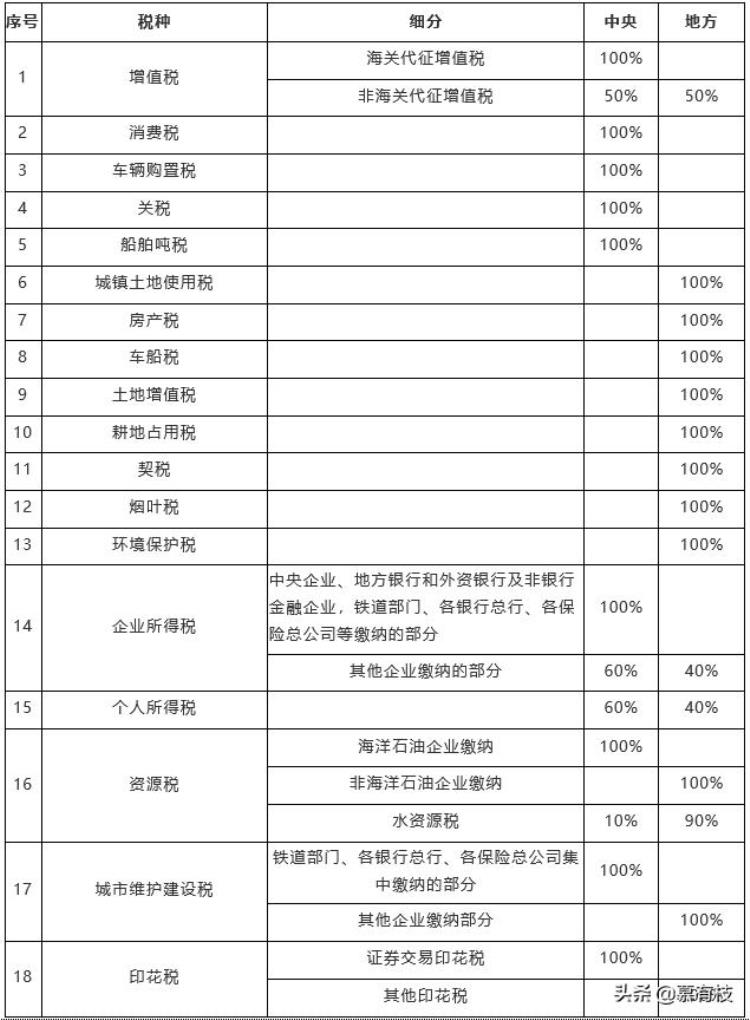

现在再来看税收的中央和地方分成情况。

税收有些是中央独享,有些是地方独享,有些是中央地方共享的。

纯中央的税种只有四个,消费税、车购税、关税、船舶吨税。从表中可以看到,进口环节的增值税是中央独享。这里有个规律,由海关征收的税,包括代征的税,都是中央独享的。

再看中央、地方共享税。三个对所得征税的税种增值税、企业所得税、个人所得税都是央地共享。

增值税是五五分账,海关代征部分全归中央。

所得税不论企业、个人,都是六四分账。但是,中国铁路总公司、各银行总行及海洋石油企业的所得税是全归中央的,所以,表中中央分得的企业所得税达到了65%。

印花税中,证券交易印花税归中央,其他印花税归地方。

可以注意下,在地性比较强的税种通常归地方,或者大部分归地方。比如资源税,除了海洋石油企业缴纳的部分归中央,剩下的基本都归地方;比如城建税,要搞城市维护建设,当然要留存本地,所以,只有铁路总公司、银行总行、保险总公司集中缴纳的归中央,其余归地方。

烟叶税,农业特产税的遗存,而且是为了改善当地财政而存在,肯定是地方税。

环保税,污染往往是在地的,当然也是地方税。

车船税,车船在当地登记管理,地方税。

剩下的就是房地产五税,不动产当然是在地的,土地税、房产税、耕地占用税、土增税、契税,都是地方税。

大家可以看下表里,这五种税加起来占到了地方税收收入的25%,这还没算房地产项目涉及的增值税、所得税、城建税。如果都加起来,房地产税收占地方税收比例应该在30%~40%。

别忘了,卖地收入也是归地方的,卖地收入通常占地方财政50%~80%。

卖地收入加上房地产税收,房地产对地方财政的影响力可想而知。

那么,扯远一点说,当年卖地收入有多少呢?

7万亿。

可以看到,地方税收收入也不过才7.6万亿。

说到这,应该有人要问了,财政收入到底都包括什么?税收、卖地收入、财政之间是什么关系?

我国财政收入分为四大块,一般公共预算收入、政府性基金预算收入、国有资本经营预算收入、社保基金收入。

一般公共预算收入绝大部分来自税收,当年是19万亿。很多人错误把财政收入就等同于这个数,其实算少了。

卖地收入并没有算在这里,而是在政府性基金预算收入。这个栏目基本没别的,绝大部分就是卖地收入,当年政府性基金预算收入8万亿,其中卖地收入7万亿,感受一下。

相比之下,国有资本经营预算收入就只是苍蝇肉了,不到四千亿,来自一些央企的利润、分红等等。

社保基金收入8万亿,别看这个数大,但是,不能拿来平衡另外三类预算,说白了,社保基金的钱没法挪出去花,可支配性很差。

所以,总财政收入接近36万亿,其中可支配财政收入大约28万亿。

其中的绝对主力则是税收收入和卖地收入,差不多是23万亿。

好了,这张表就讲这么多叭,以后我会给大家挨个拆解这些税种。

文章评论